こんにちは、Yuta です。

この記事は

- ワーキングホリデーで1年間カナダで仕事をした後に日本へ帰国する

- カナダで6ヶ月以上留学した後に日本へ帰国する

- 代行業者に頼まずに自分自信でタックスリターンをしたい方

に向けた記事となります。

カナダ在住者はもちろん、日本へ帰国後にカナダのタックスリターンをされたい方もぜひ参考にしてください😌

またこの記事は「【日本へ帰国する方必見】日本にいながらカナダのタックスリターンをする方法【必要なもの編】」の後編になります。

この記事を見ただけでは日本へ帰国後にカナダのタックスリターンをすることができませんので、必ず前編の確認をお願いします☀️

目次

- 1 カナダのタックスリターンの手続き

- 1.1 Wise – カナダの銀行口座作成

- 1.2 CRA

- 1.3 Wealthsimple – タックスリターン

- 1.3.1 Wealthsimple へログインをして Tax をクリックする

- 1.3.2 Which tax year do you want to file for?

- 1.3.3 First, we’ll need a few details to get your return started

- 1.3.4 Select a plan to continue

- 1.3.5 Let’s start with some details about you

- 1.3.6 Now let’s import your tax details from the CRA

- 1.3.7 I agree をクリックする

- 1.3.8 Tax information web service – request confirmation

- 1.3.9 Your authorization was successful

- 1.3.10 What tax information would you like to add from the CRA?

- 1.3.11 Now let’s set up the rest of your return

- 1.3.12 What was your employment status in 2023?

- 1.3.13 Which of these statements apply to you in 2023?

- 1.3.14 We found 5 credits and deductions you might want to add

- 1.3.15 About You

- 1.3.16 NETFILE Access Code

- 1.3.17 Mailing Address

- 1.3.18 About Your Residency

- 1.3.19 About Your Province or Territory

- 1.3.20 You and Your Family

- 1.3.21 Other stuff we have to ask – 1

- 1.3.22 Other stuff we have to ask – 2

- 1.3.23 CRA My Account

- 1.3.24 書類入力

- 1.3.25 最後に

- 2 タックスリターンの金額はいつ頃振り込まれるの?

- 3 現在も記事は更新中です

カナダのタックスリターンの手続き

各サイト毎に手続き方法を分けています。

上から順に手続きをし、すでに手続きを終えているものがあれば飛ばしてください😌

Wise – カナダの銀行口座作成

この記事ではタックスリターンを受け取るカナダの銀行口座で Wise をオススメしています。

理由は

- 口座維持手数料が0円

- タックスリターンのお金を保持し続けれる

- 日本へ帰国後にカナダの銀行口座を解約するのが面倒くさい

の3つです。

Wise のカナダの銀行口座作成は「【画像付き】Wise を使ってカナダの銀行口座を開設しよう」の記事で説明しておりますので参考にしてください💡

CRA

CRA で行う作業は

- 住所変更

- ダイレクトデポジット口座へ変更

の2つです。

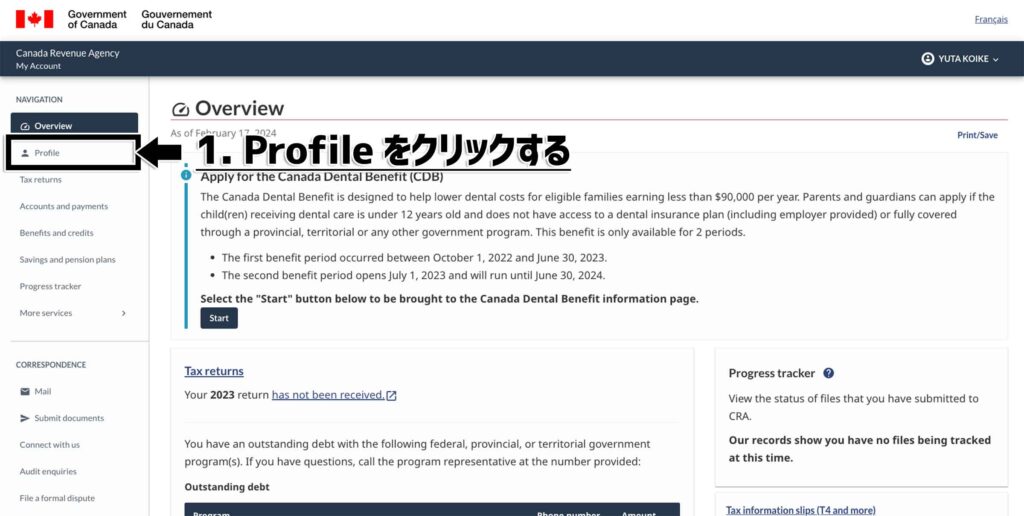

住所変更

日本へ帰国してタックスリターンをする方は日本の住所へ変更する必要があります。

CRA の住所は

- Home Address(住居)

- Mailing Address(郵便物用の住所)

の2種類があります。

Community mailbox などの郵便物用の住所が別途ある方は Mailing Address は Community mailbox の住所を登録しましょう。

Home Address と Mailing Address の住所が同じ場合はどちらも同じ住所で登録しましょう。

引用:Your community mailbox | Personal | Canada Post

日本へ帰国した後にタックスリターンをする方は Home Address と Mailing Address を日本の住所へ変更しましょう。

1.CRAのアカウントにログイン後、Profile をクリックする

2.Contact information の Edit で現在登録している住所を変更する

ダイレクトデポジット口座へ変更

日本でカナダのタックスリターンのお金を受け取るには CRA のサイトで「カナダの銀行口座へ直接入金」する設定が絶対に必要です💡

理由は「【日本へ帰国する方必見】日本にいながらカナダのタックスリターンをする方法【必要なもの編】」で紹介していますので、知りたい方はご覧ください。

CRA のダイレクトデポジット口座への変更方法は「CRA(Canada Revenue Agency) のダイレクトデポジット口座の変更方法」のサイトを参考にしてください。

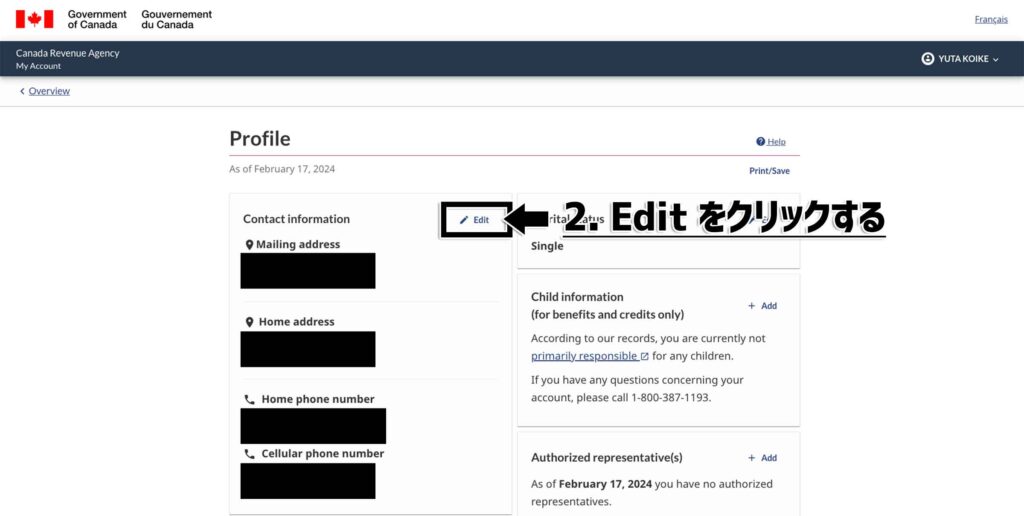

Wealthsimple – タックスリターン

ここからは Wealthsimple で実際にタックスリターンの手続きを行います。

Wealthsimple へログインをして Tax をクリックする

「Log in to Wealthsimple」からログインしてください。

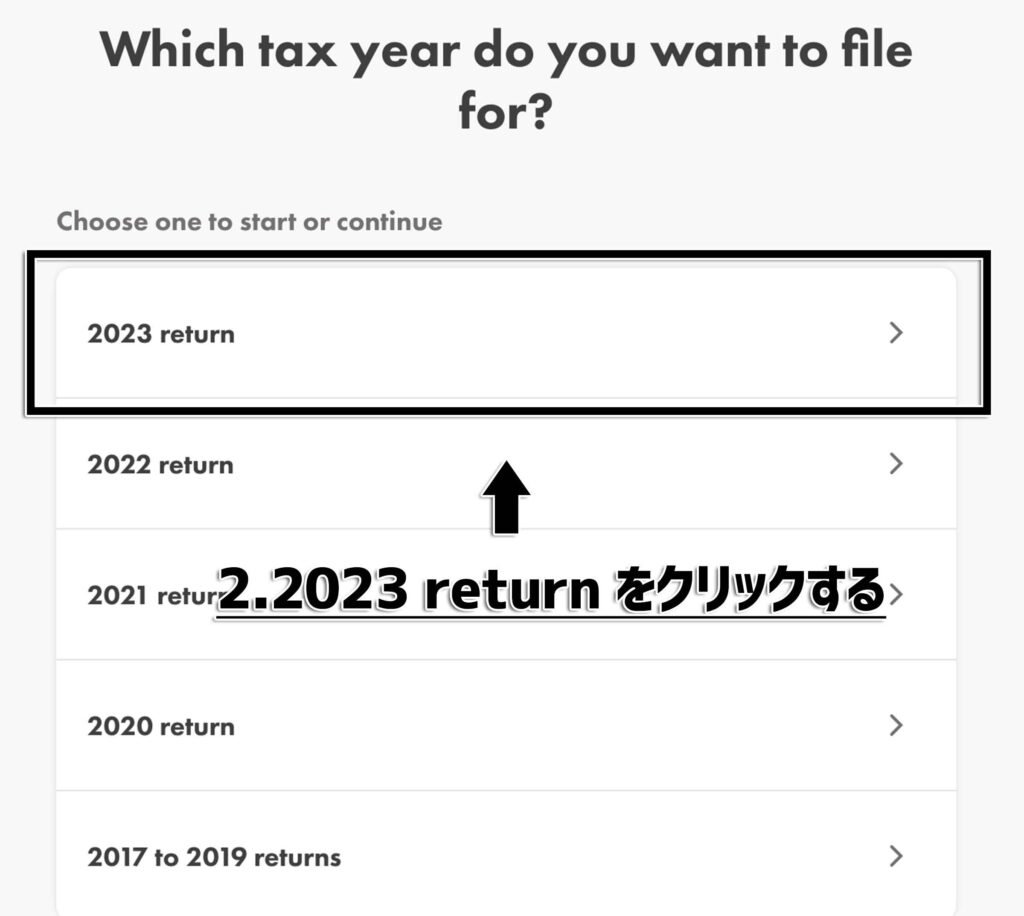

Which tax year do you want to file for?

タックスリターンをしたい年を選んでください。

(この記事では 2023 return を選んでいます)

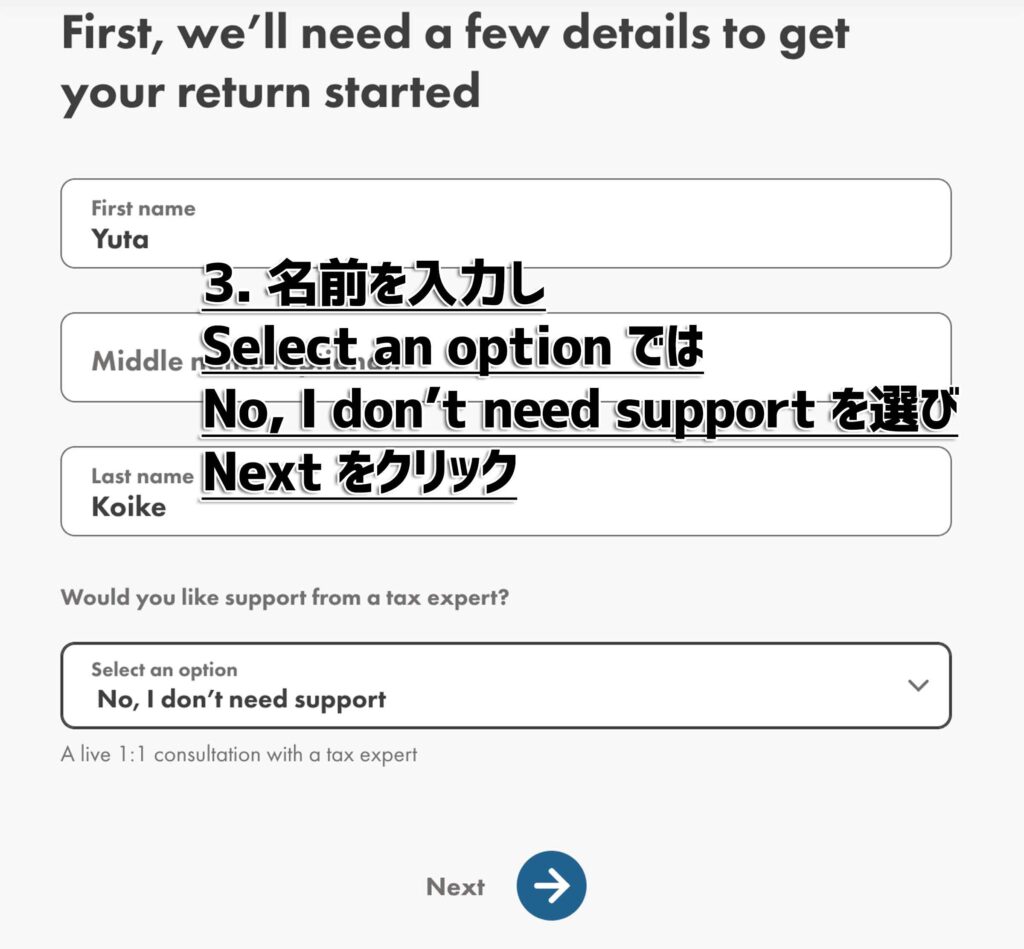

First, we’ll need a few details to get your return started

名前を入力し Select an option では No, I don’t need support を選び Next をクリックします。

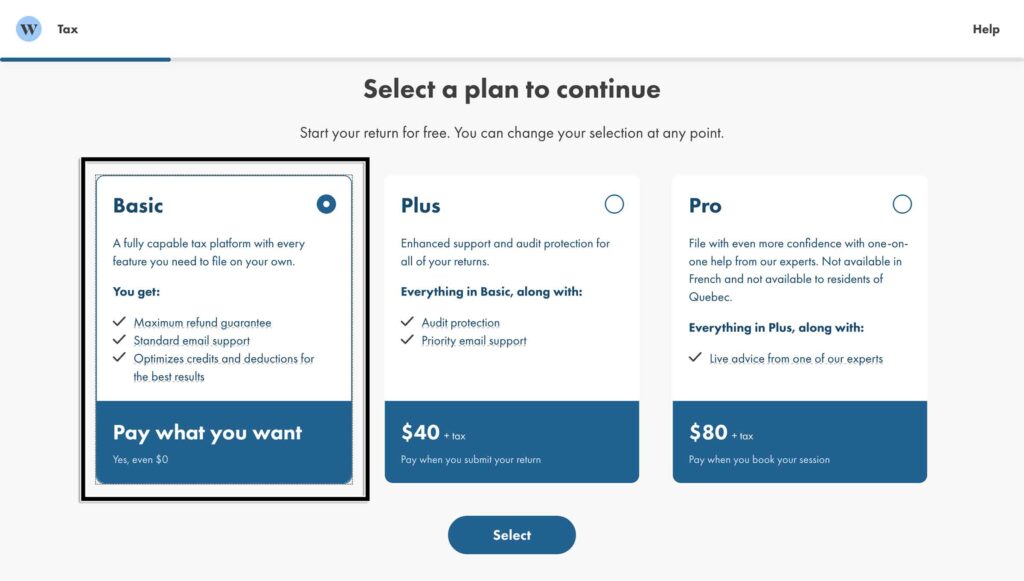

Select a plan to continue

Basic を選び、Select をクリックする。

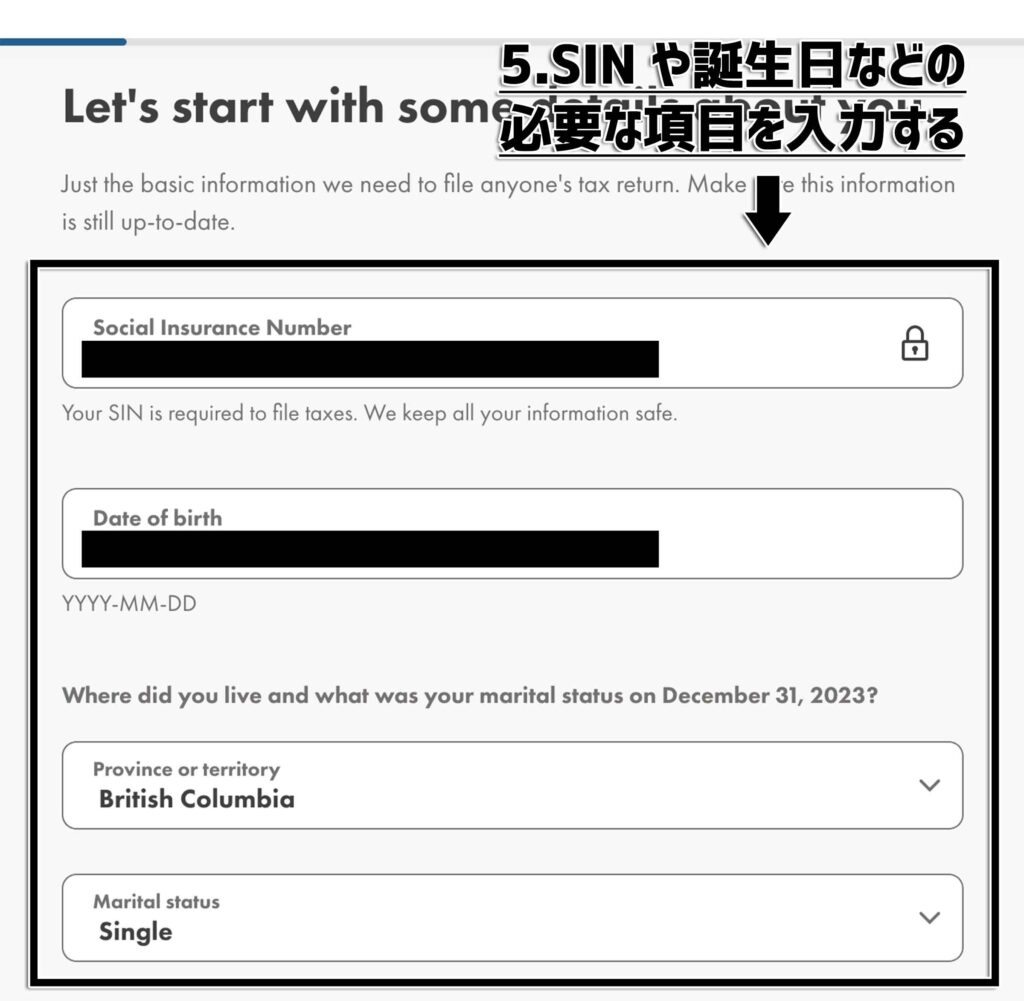

Let’s start with some details about you

SIN や誕生日などの必要な項目を入力する。

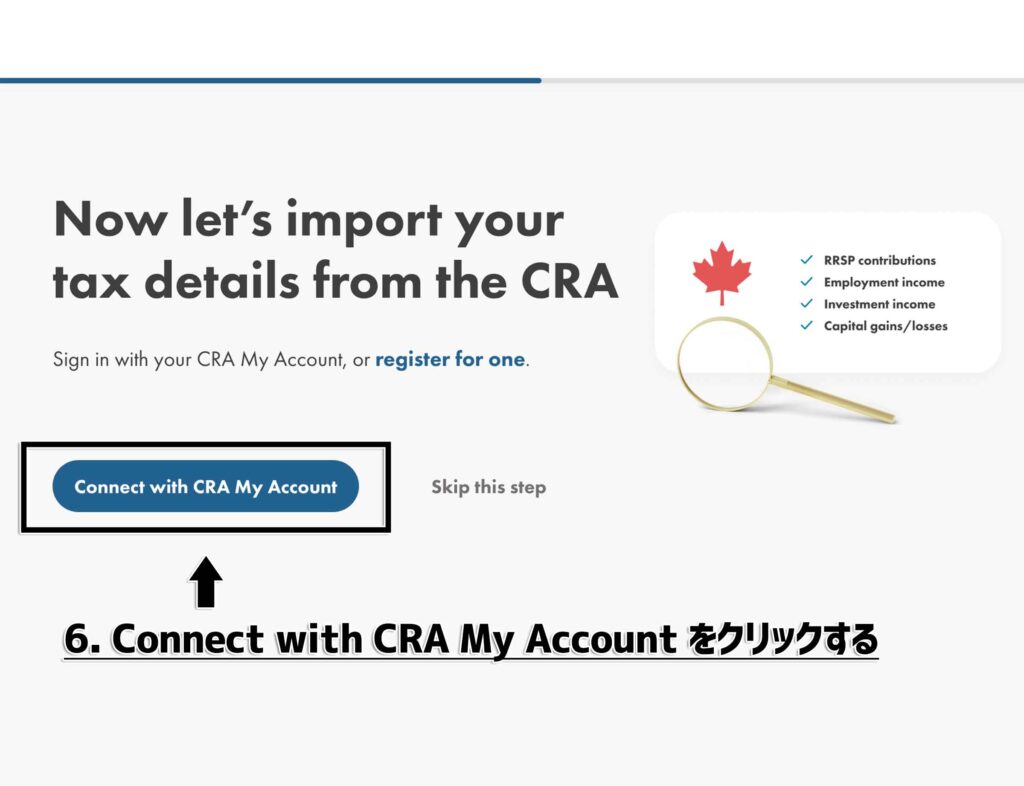

Now let’s import your tax details from the CRA

Connect with CRA My Account をクリックする。

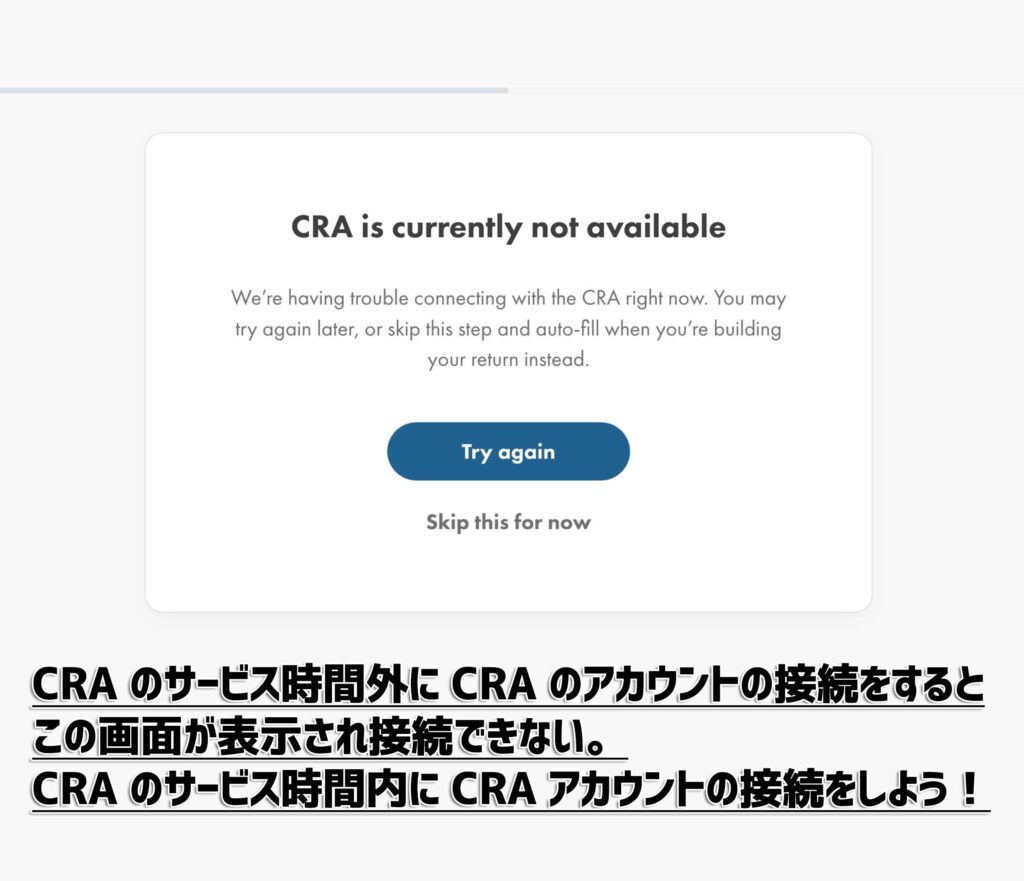

ちなみに CRA のサービス時間外にCRA のアカウントの接続をするとこの画面が表示され接続できず、下記の画面が表示されます。

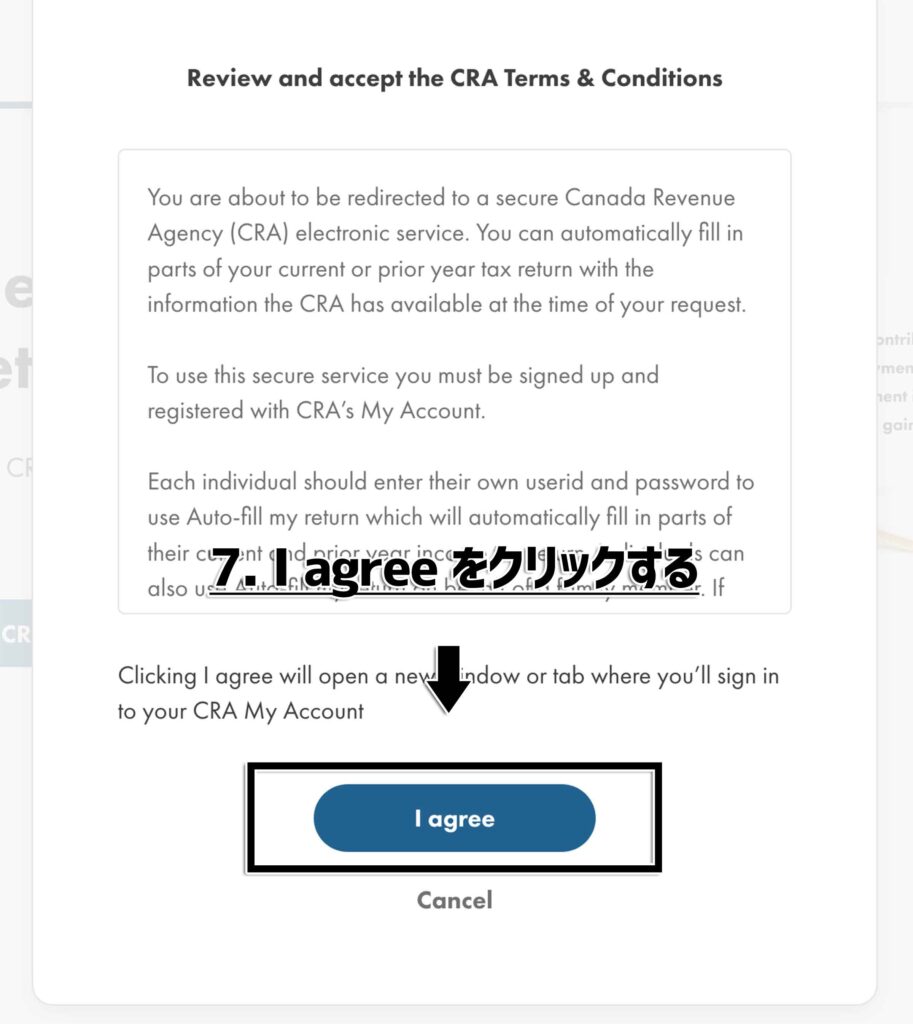

I agree をクリックする

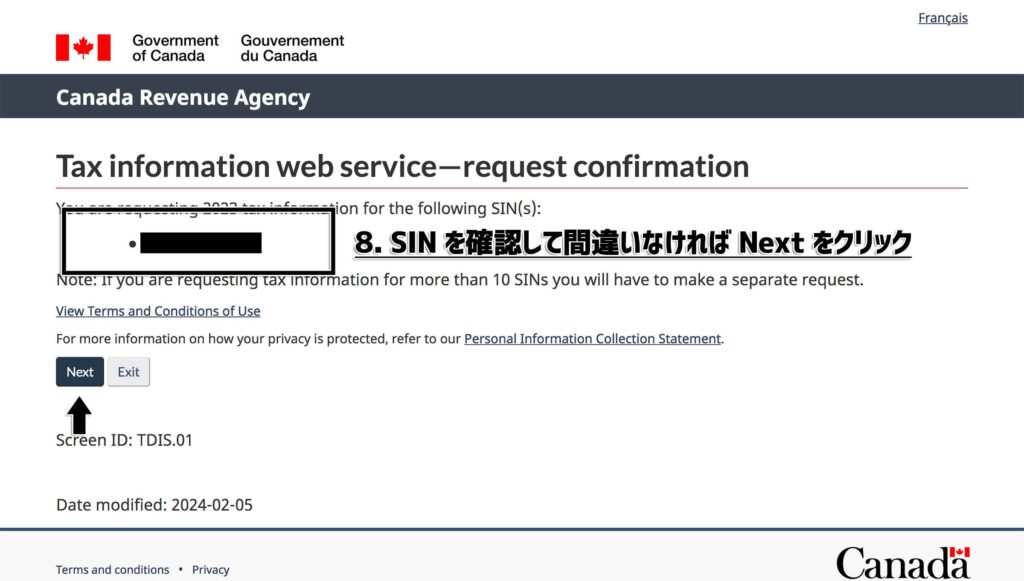

Tax information web service – request confirmation

CRA へログイン後、SIN を確認して間違いなければ Next をクリックする。

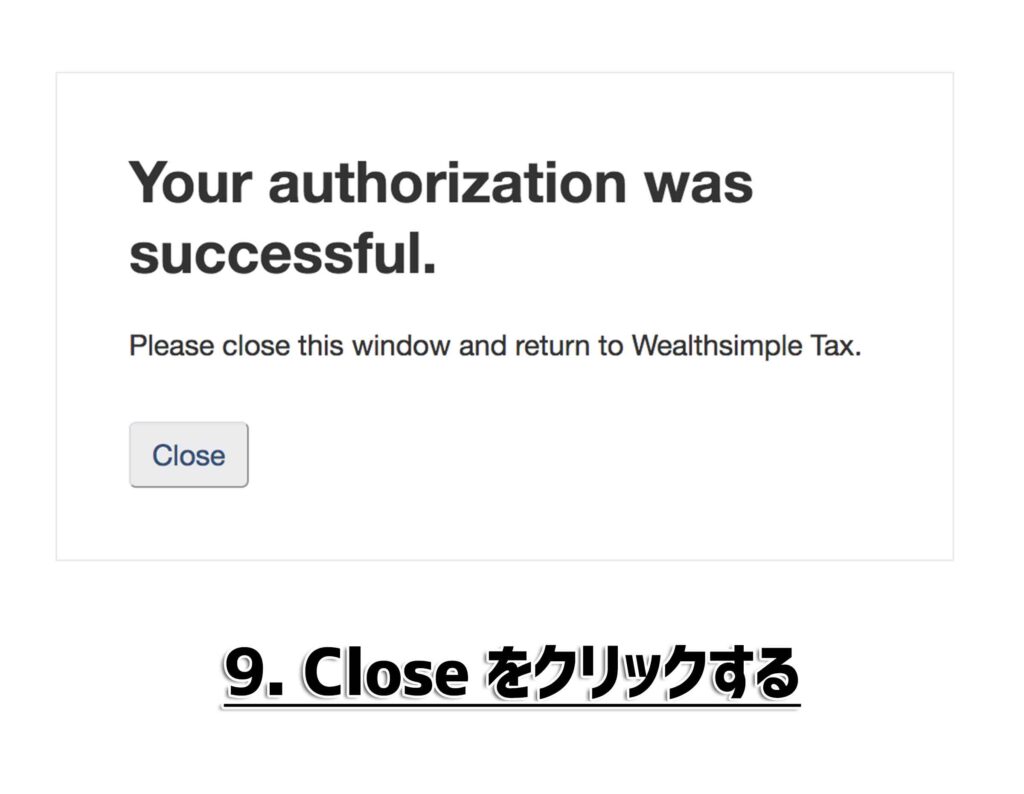

Close をクリックする。

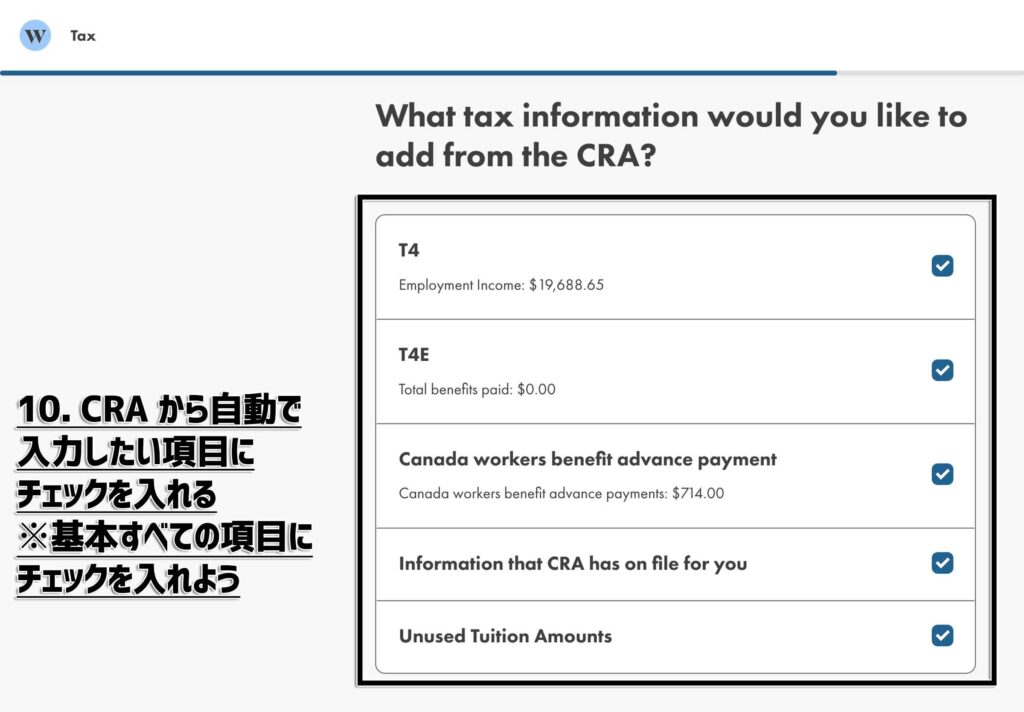

What tax information would you like to add from the CRA?

CRA から自動で入力したい項目にチェックを入れる。

基本すべての項目にチェックを入れよう。

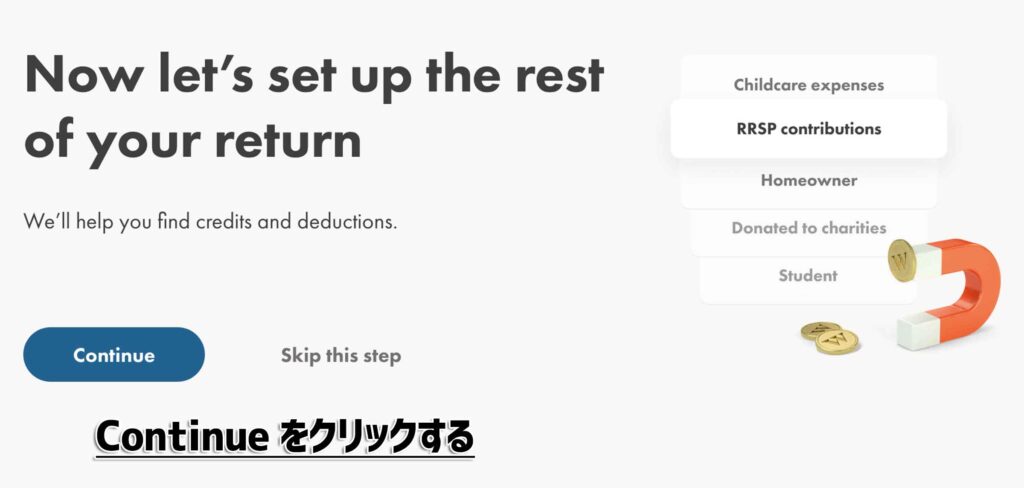

Now let’s set up the rest of your return

Continue をクリックする。

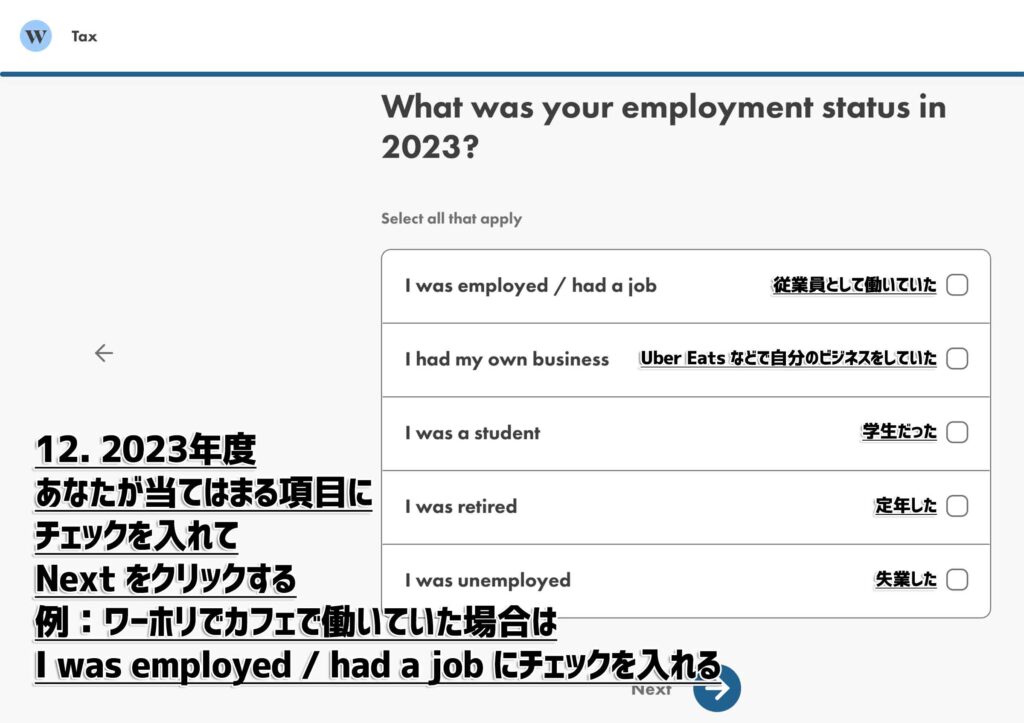

What was your employment status in 2023?

2023年度あなたが当てはまる項目にチェックを入れて Next をクリックする。複数当てはまる場合は複数の項目にチェックを入れる。

例:ワーホリでカフェで働いていた場合は I was employed / had a job にチェックを入れる。

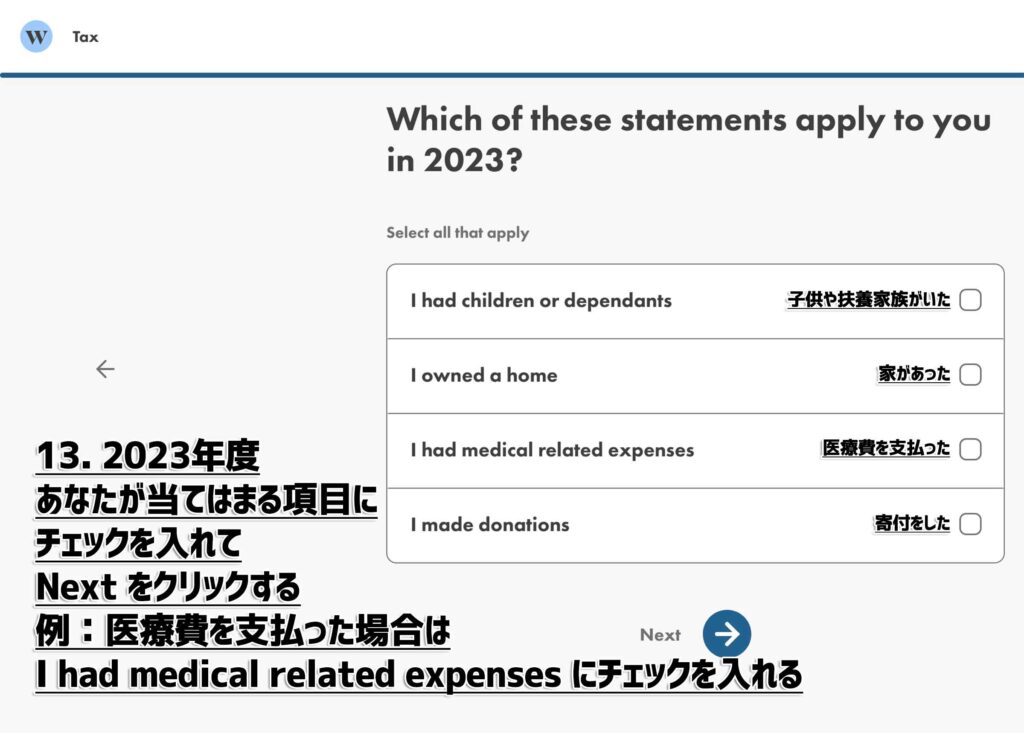

Which of these statements apply to you in 2023?

2023年度あなたが当てはまる項目にチェックを入れて Next をクリックする。

例:医療費を支払った場合は I had medical related expenses にチェックを入れる。

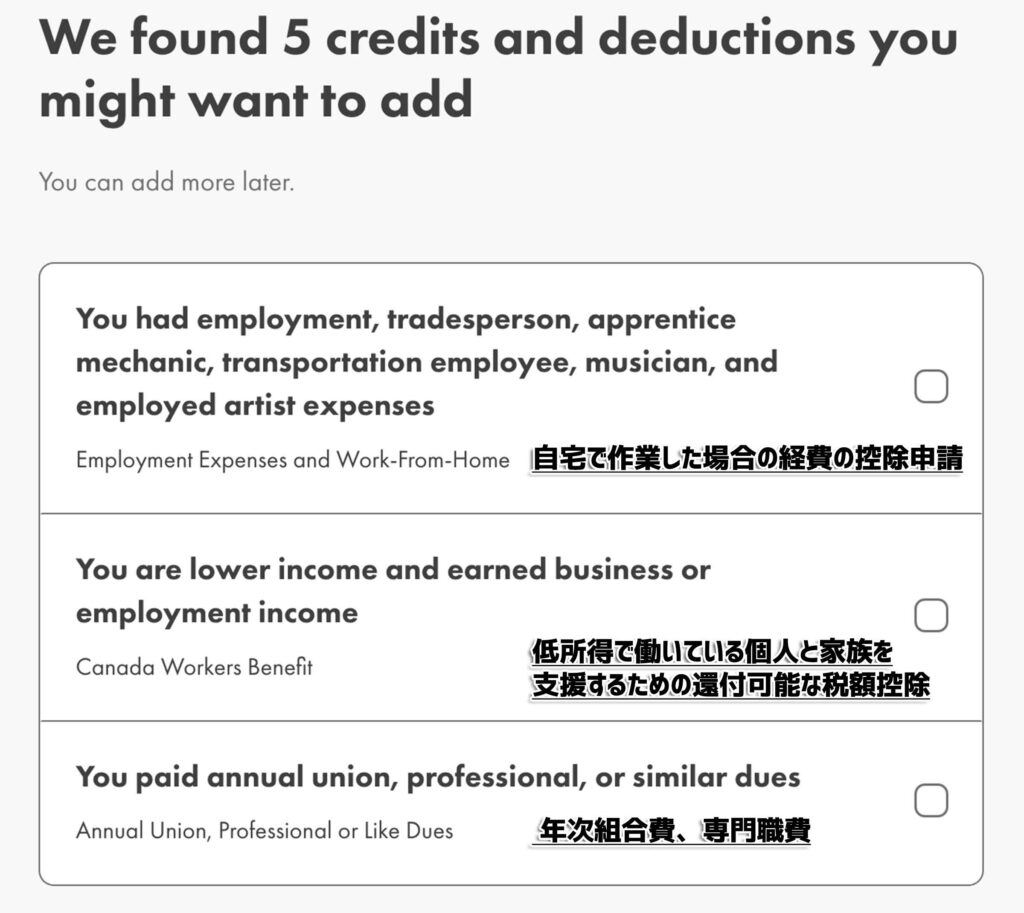

We found 5 credits and deductions you might want to add

2023年度あなたが当てはまり、かつ税額控除したい項目にチェックを入れて Next をクリックする。

各控除のページのリンクを下記にまとめました。

- How to claim – Home office expenses for employees – Canada.ca

- Canada workers benefit – Canada.ca

- Line 21200 – Annual union, professional, or like dues – Canada.ca

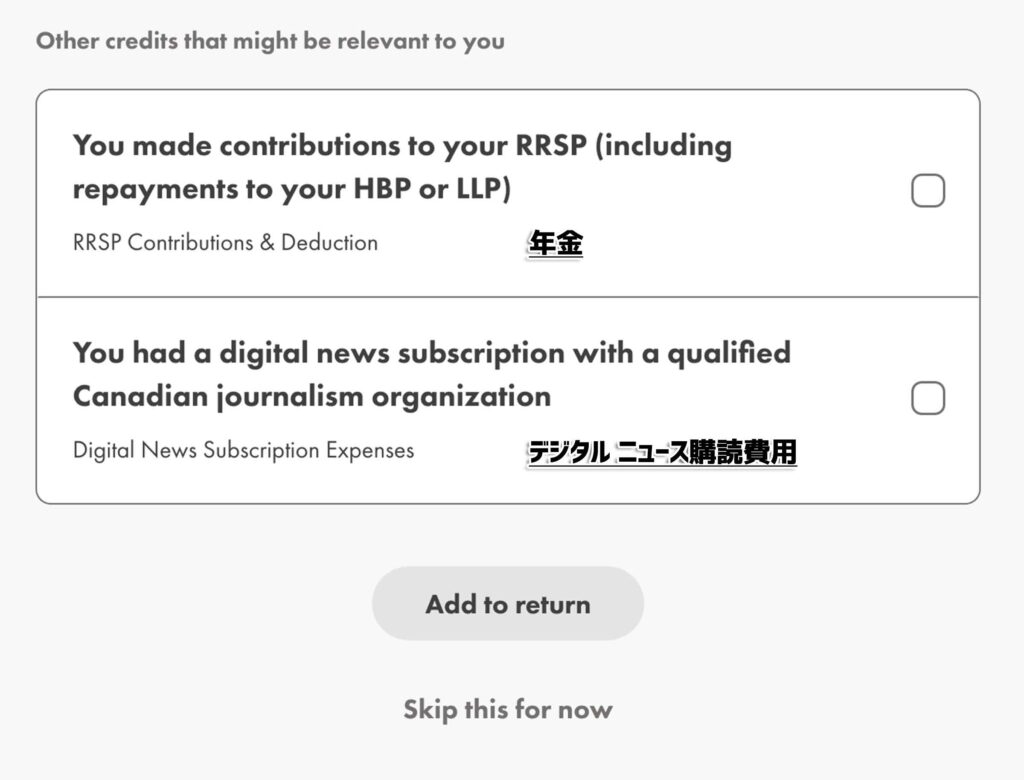

- Line 20800 – RRSP deduction – Canada.ca

- Line 31350 – Digital news subscription expenses – Canada.ca

ちなみに Digital News Subscription Expenses に該当するサブスクリプションはList of qualifying digital news subscriptions – Canada.caから確認できます。

上記リンクに該当するサブスクリプションをしている方は節税ができますね😌

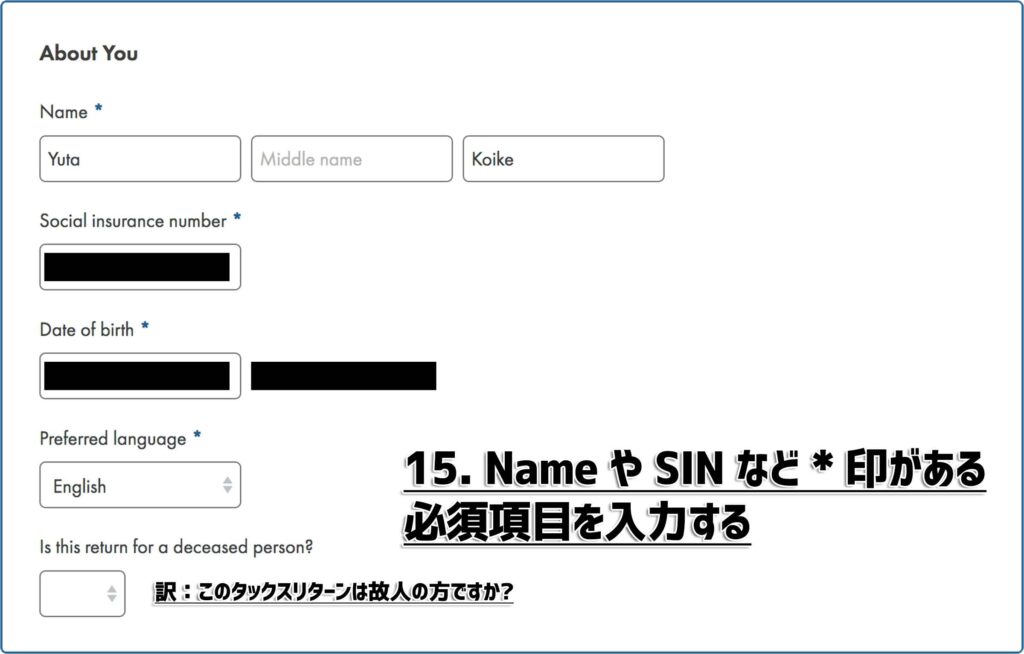

About You

About you では名前(Name)や SIN などを入力します。

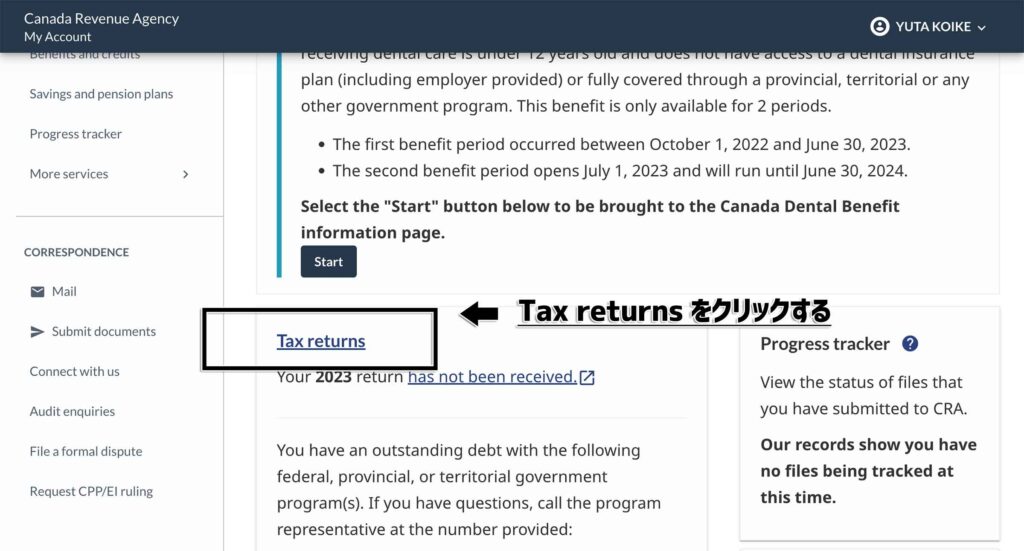

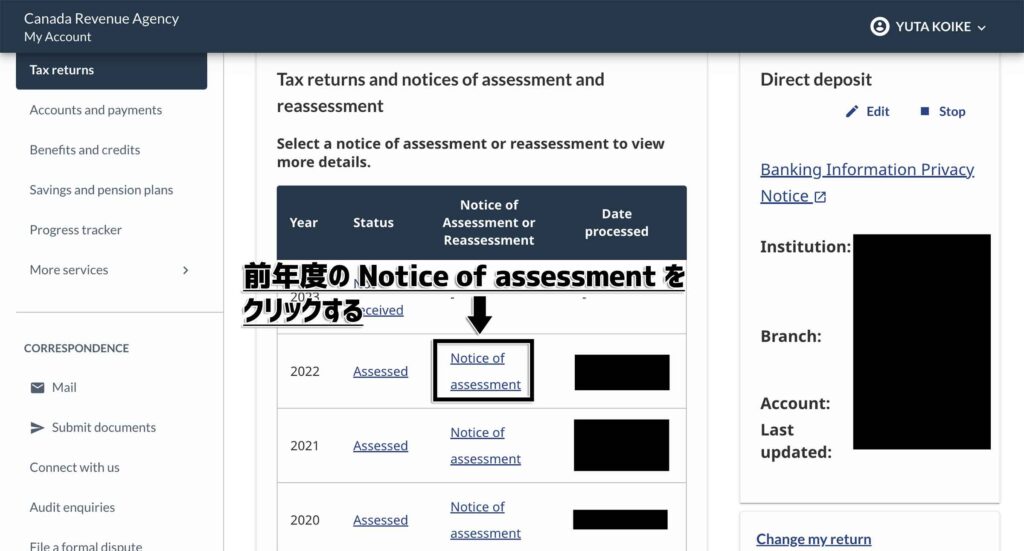

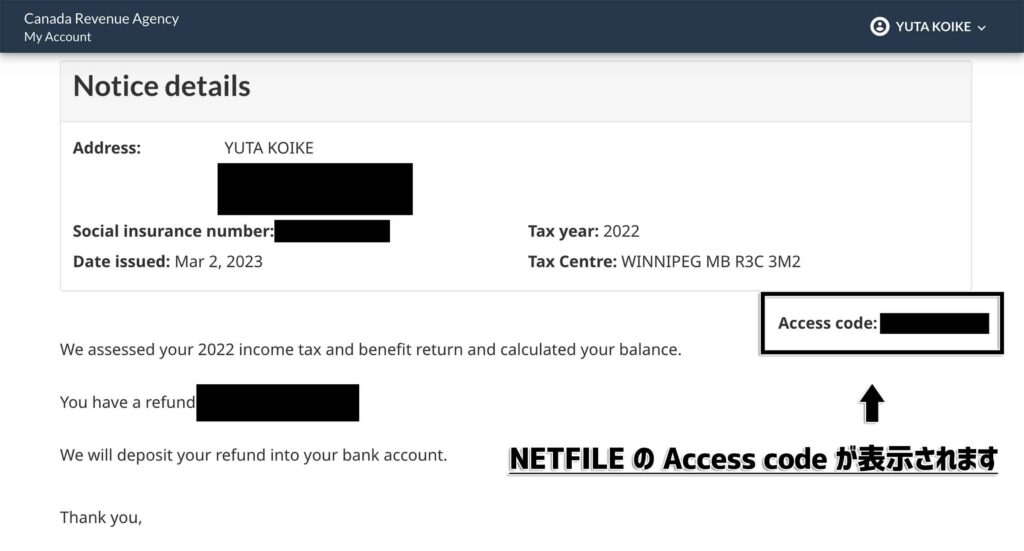

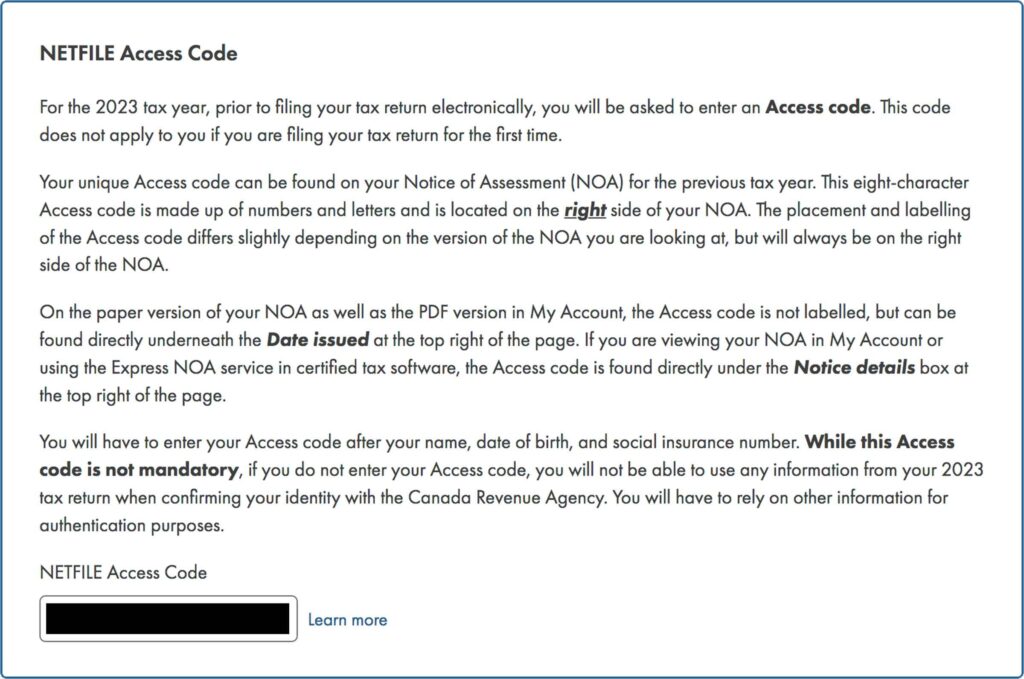

NETFILE Access Code

2023年度から確定申告する方は必要ないですが、2022年度以前からタックスリターンをされていた場合は、NETFILE Access Code を入力しなければいけません。

NETFILE Access Code は前年度のタックスリターンの Notice of Assessment(NOA)に記載されています。

CRA へログインをして、前年度のタックスリターンから NETFILE Access Code を確認して入力しましょう。

▼ NETFILE Access Code の確認方法Mailing Address

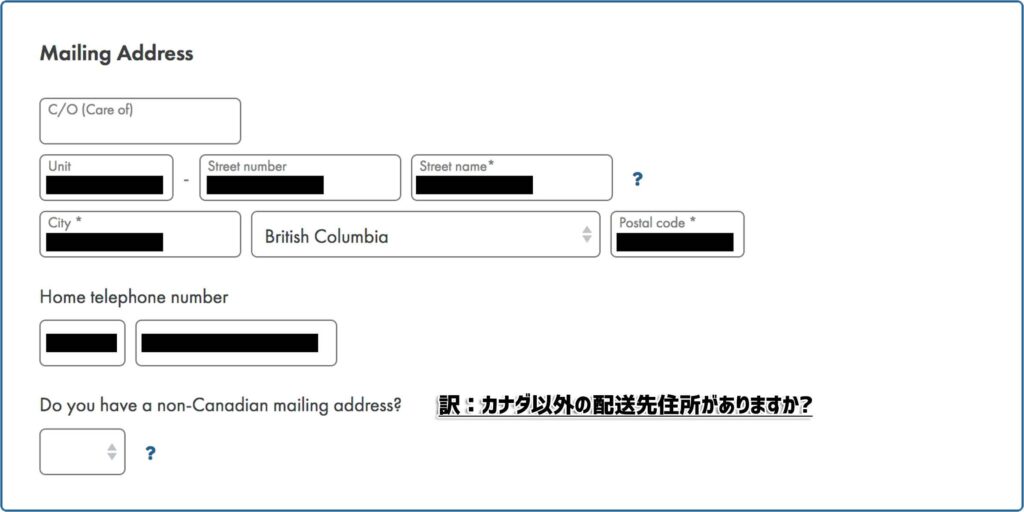

郵便物用の住所の住所を入力します。

日本へ帰国してからタックスリターンをする方は Mailing Address を変更する必要があります。

「Do you have a non-Canadian mailing address?」を「Yes」にして、下記のように住所を変更しましょう。

また CRA の Mailing Address も同じように登録していないとタックスリターンできません。

Wealthsimple の Mailing Address を変更する前に CRA の Mailing Address を変更しましょう。

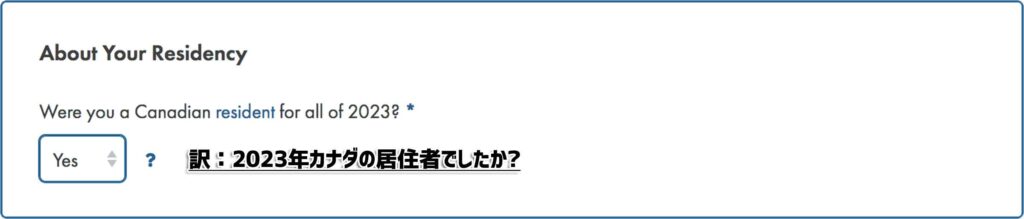

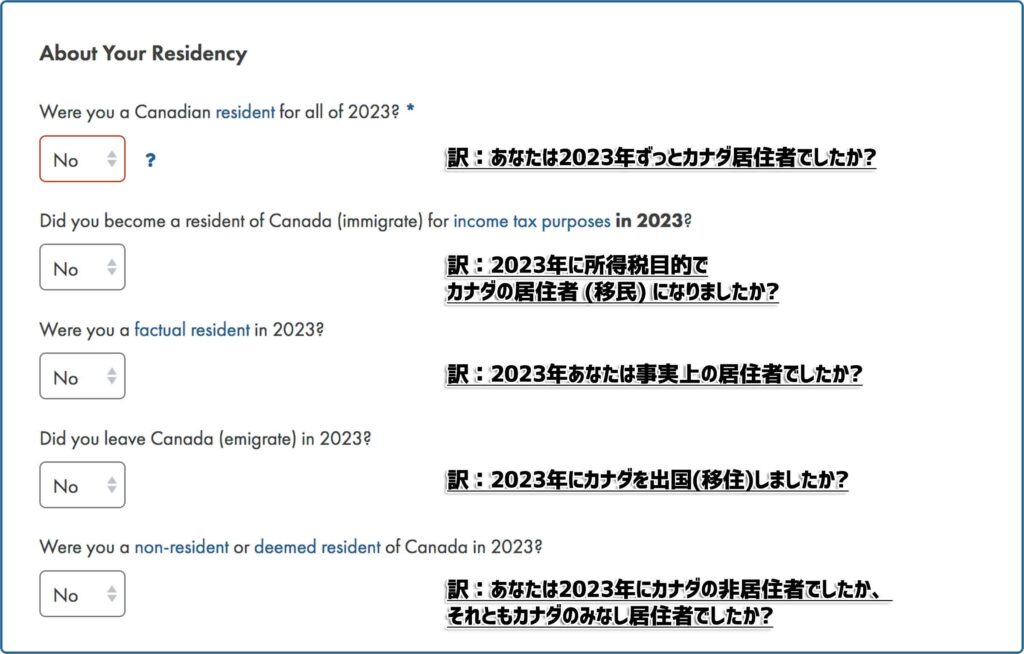

About Your Residency

タックスリターン年のあなたのカナダの居住状況を聞かれています。

タックスリターン年(画像は2023年)の一年間カナダに居住していた方は「Yes」と回答しましょう。

例えば2023年4月からなど2023年の途中からカナダに居住をし始めた場合は、あなたの居住にもよりますが下記のように回答して問題ないかと思います。

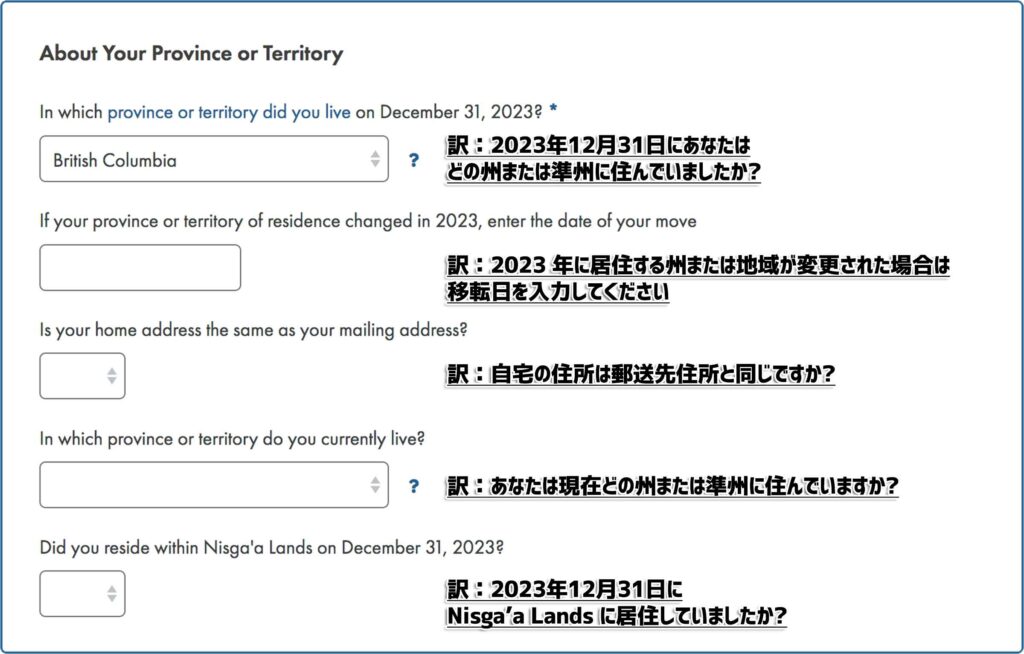

About Your Province or Territory

タックスリターン年(画像は2023年)、あなたがどの州や準州に滞在されていたかの質問となります。

注意:2023年12月31日より前に日本へ本帰国された場合、Welthsimple ではタックスリターンができないと表示されます。2023年12月31日までカナダに滞在しており、2024年の1月に日本へ本帰国された場合は申請可能です。

最後の質問の Nisga’a Lands とは BC州の中西部にある地域。

同地域に滞在されている場合は、「Yes」と回答しましょう。

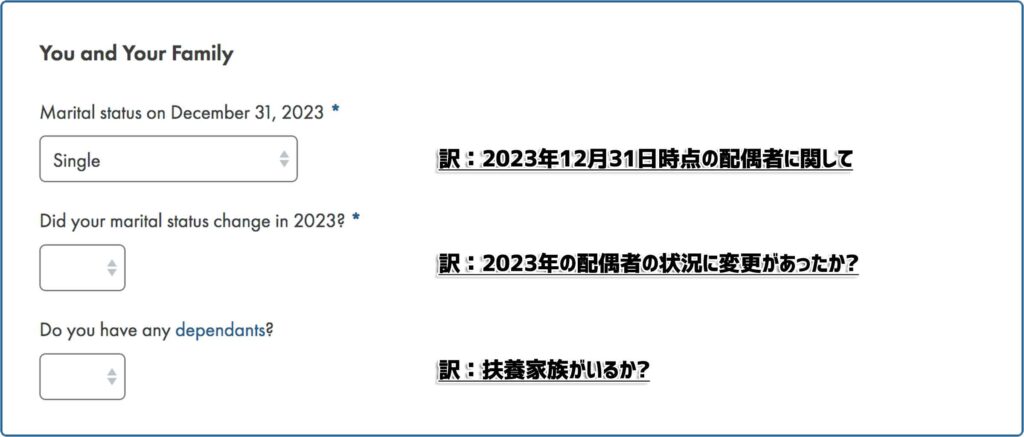

You and Your Family

タックスリターン年のあなたの配偶者に関しての質問になります。

また扶養家族は下記に該当するあなたの収入などに頼っている家族が存在するかの質問となります。

- 子供(children)

- 両親(parents)

- 孫(grandchildren)

- 祖父母と曽祖父母(grandparents and great-grandparents)

- 兄弟(siblings)

- 姪や甥(nieces and nephews)

- 叔母、叔父、大叔母、大叔父(aunts, uncles, great-aunts, and great-uncles)

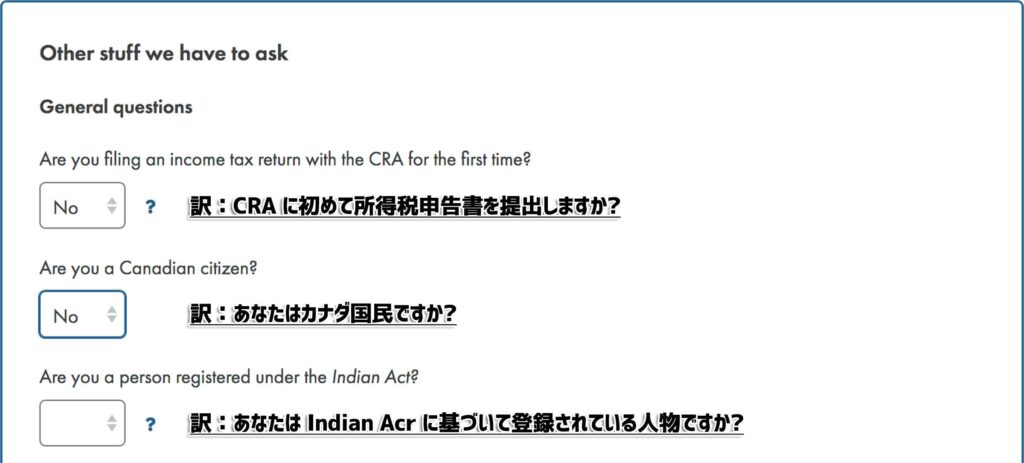

Other stuff we have to ask – 1

CRA にタックスリターンをするのが初めてか、カナダ国民かなどの質問に回答します。

ワーキングホリデーや留学で初めてカナダに居住した方は、あなたの状況にもよりますが「Are you filing on income tax return with the CRA for the first time?」の質問は「Yes」と回答し、他の質問はすべて「No」と答えましょう。

2022年など過去にも CRA のタックスリターンをしていた方は画像の質問は「Are you filing on income tax return with the CRA for the first time?」の質問は「No」と答えましょう。

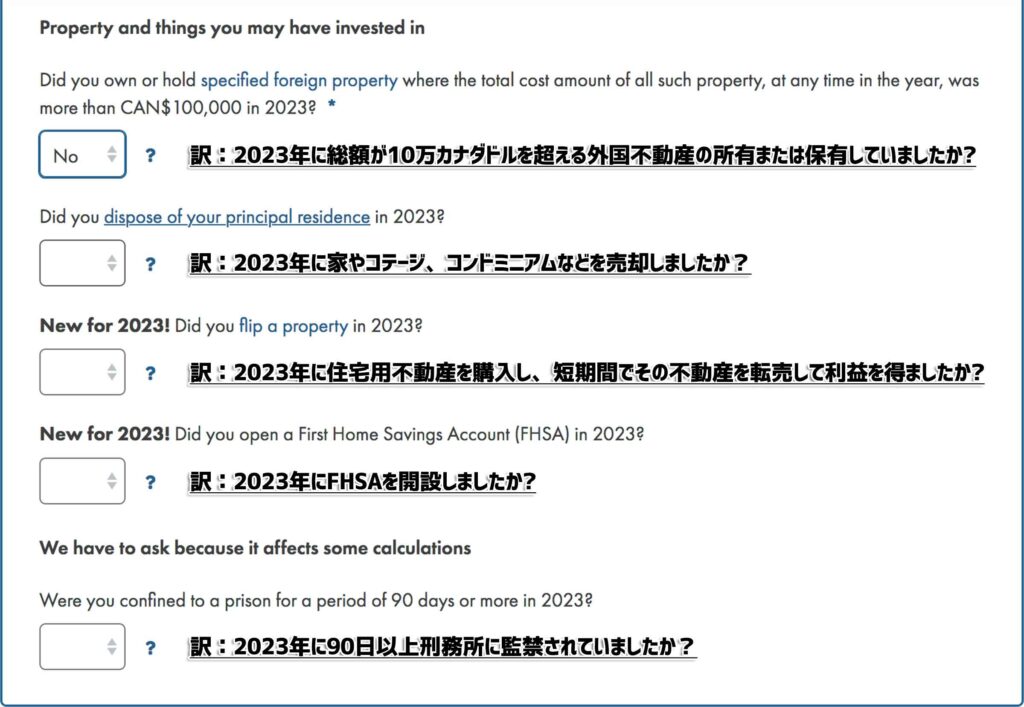

Other stuff we have to ask – 2

資産と刑務所に監禁されていたかの質問となります。

該当する項目には「Yes」と回答しましょう。

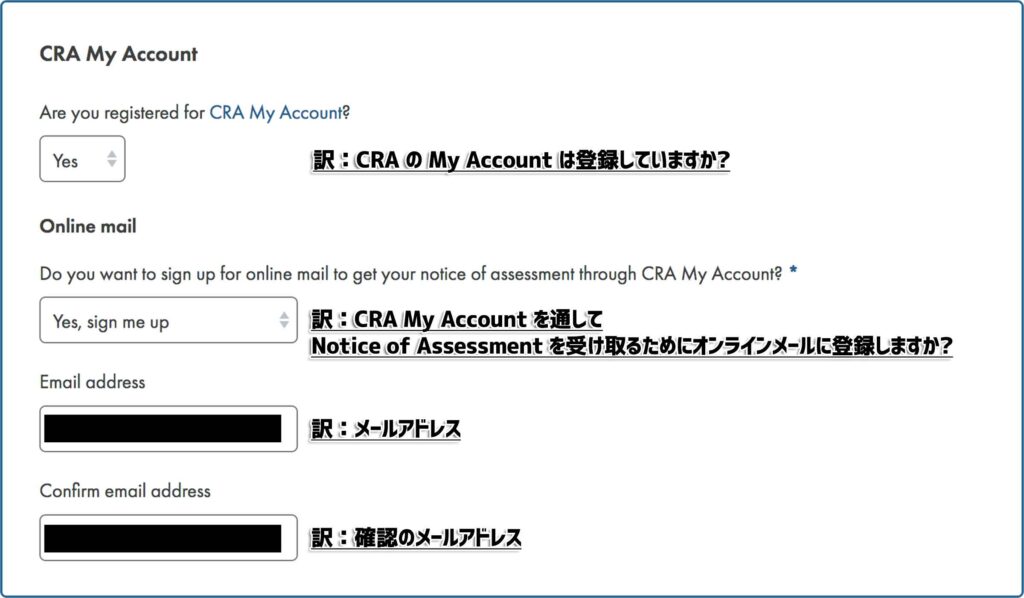

CRA My Account

CRA の My Account を登録しているかの質問です。

前編の記事で事前に CRA の My Account を作成された方は「Are you registerd for CRA My Account?」で「Yes」と選択し、メールアドレスを入力しましょう。

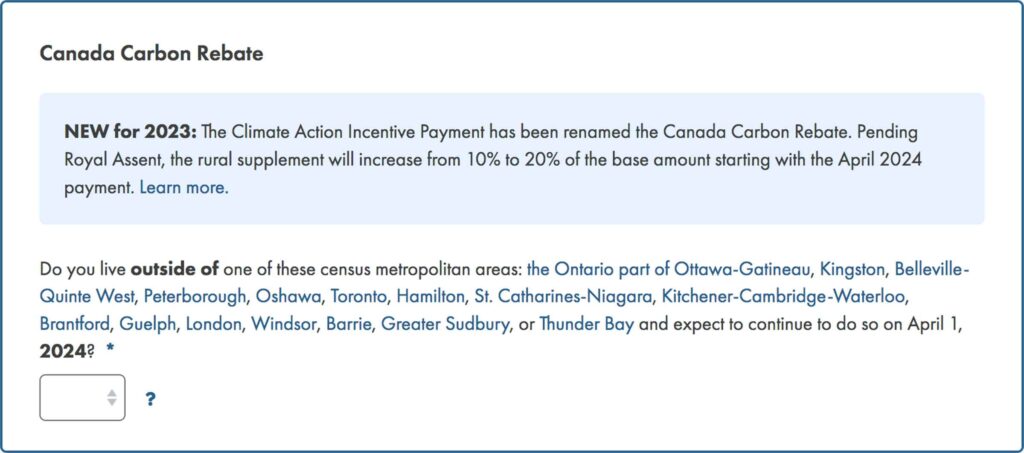

Canada Carbon Rebate(ON州在住の方)

連邦汚染のコストを相殺する控除制度。

下記エリア以外に滞在されている方は「Yes」と回答しましょう。

- Ottawa-Gatineau

- Kingston

- Belleville-Quinte West

- Peterborough

- Oshawa

- Toronto

- Hamilton

- St. Catharines-Niagara

- Kitchener-Cambridge-Waterloo

- Brantford

- Guelph

- London

- Windsor

- Barrie

- Greater Sudbury

- Thunder Bay

カナダ政府公式サイト:Canada Carbon Rebate (CCR) – Canada.ca

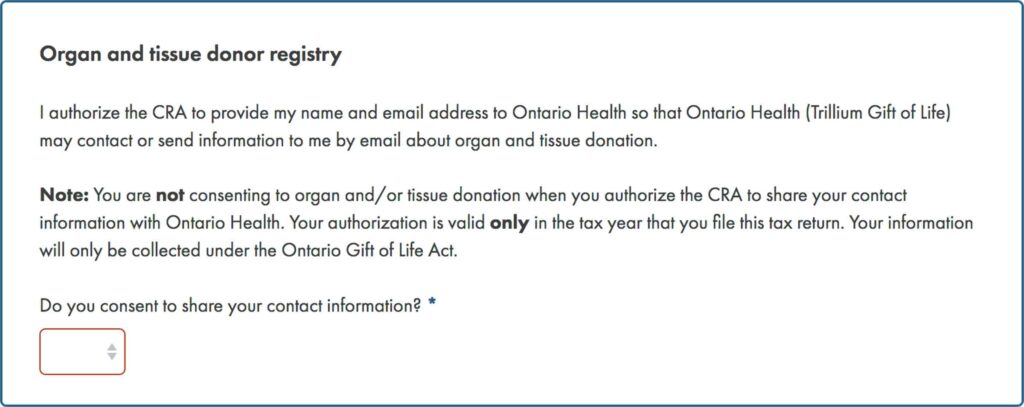

Organ and tissue donor registry(ON州在住の方)

ON州の臓器ドナーに関する項目。

ON州の保健局に名前とメールアドレスを提供できます。

Yes と答えた場合は、連絡先のみ登録されます。臓器ドナーの提供には同意されません。

書類入力

ここからはあなたに必要な書類を入力してください。

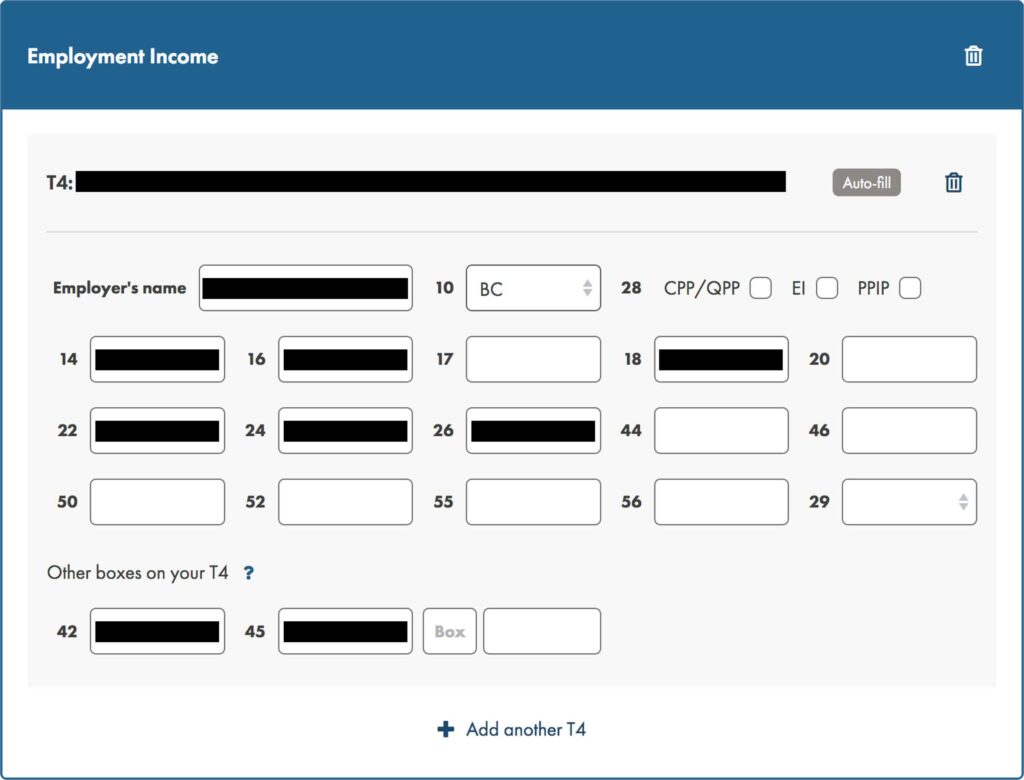

T4(Employment Income)

働いた職場のすべての T4 を記入しましょう。

カナダ政府公式サイト:T4 slip – Canada.ca

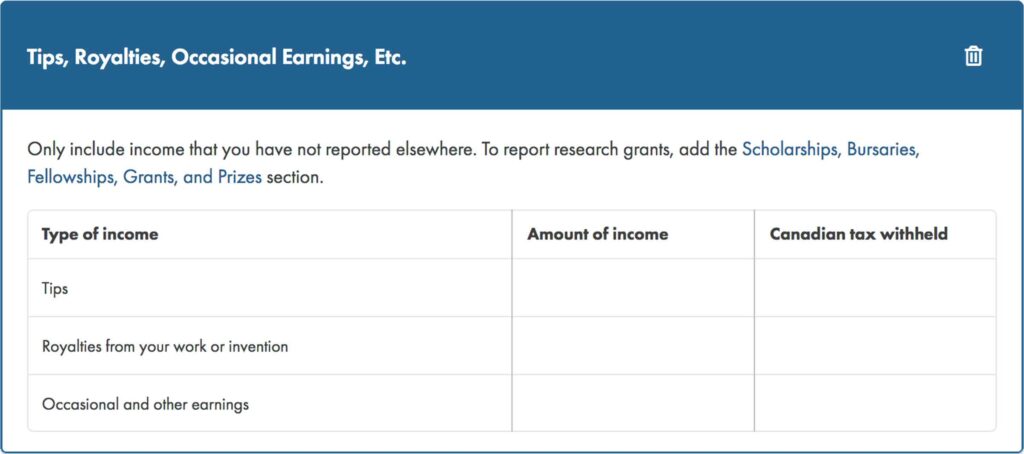

Tips, Royalties, Occasional Earnings, Etc.

チップなどの給与とは別の収入がある方はこの項目に金額を記載します。

レストランで働いていたりフードデリバリーでチップを貰った方は必ず入力しましょう。

カナダ政府公式サイト:Line 10400 – Other employment income – Canada.ca

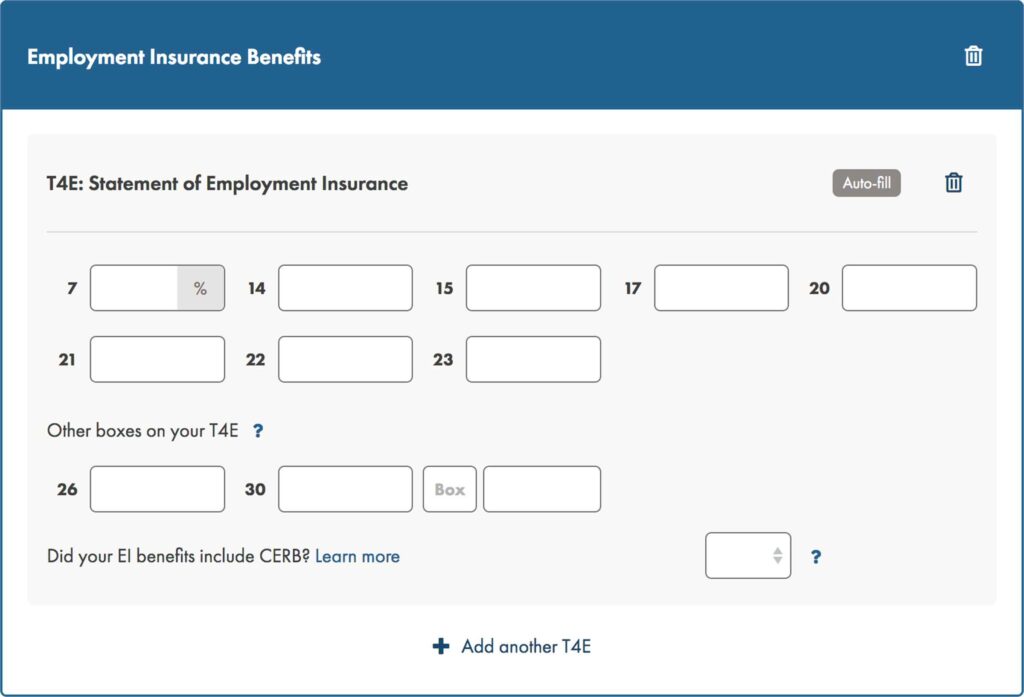

T4E(Employment Insurance Benefits)

雇用保険(EI)給付金を受け取ったり、給付金の過払い金を返済したりする際に利用します。

2020年のコロナ禍の際にカナダ政府から受け取った給付金の CERB の返済をしている方は記入する必要があります。

カナダ政府公式サイト:Employment Insurance Tax Slips (T4Es) and Itemized statements – Canada.ca

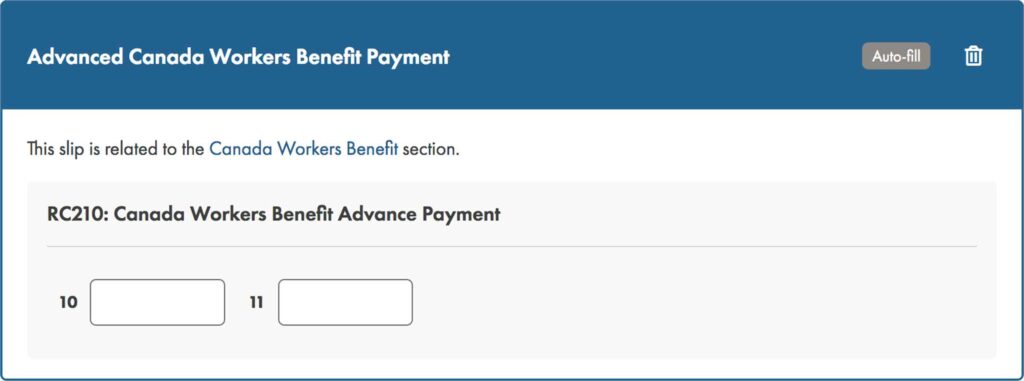

RC210(Advanced Canada Workers Benefit Payment)

タックスリターン年にカナダ労働者給付金から受け取った給付金を記入します。

カナダ政府公式サイト:RC210, Advanced Canada workers benefit advance payments (ACWB) statement – Canada.ca

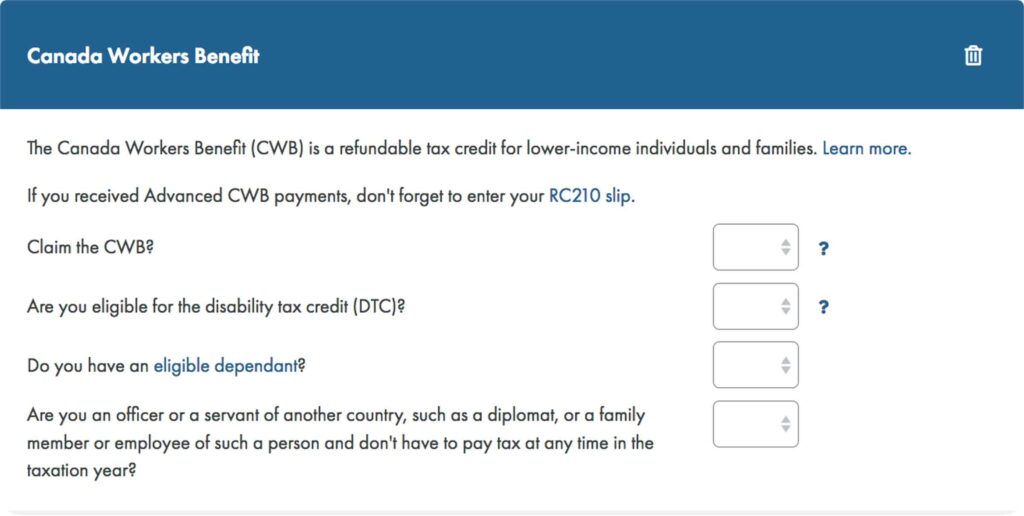

Canada Workers Benefit

「RC210(Advanced Canada Workers Benefit Payment)」の給付があった方は Canada Workers Benefit を記入しましょう。

カナダ政府公式サイト:Canada workers benefit – Canada.ca

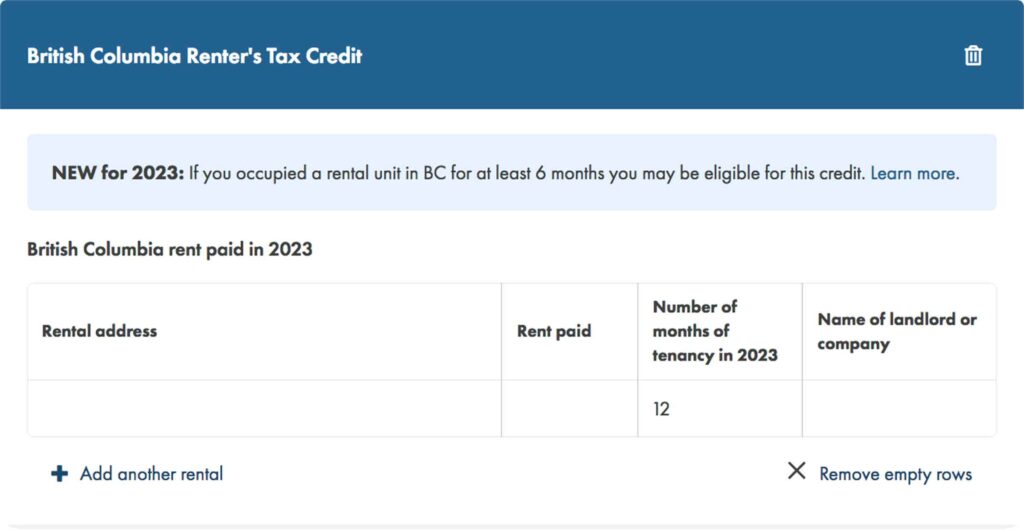

British Columbia Renter’s Tax Credit(BC州在住の方)

2023年から追加された BC州の家賃控除。

BC州に最低6か月以上在住している方が対象です。

カナダ政府公式サイト:5010-TC BC479 – British Columbia Credits – Canada.ca

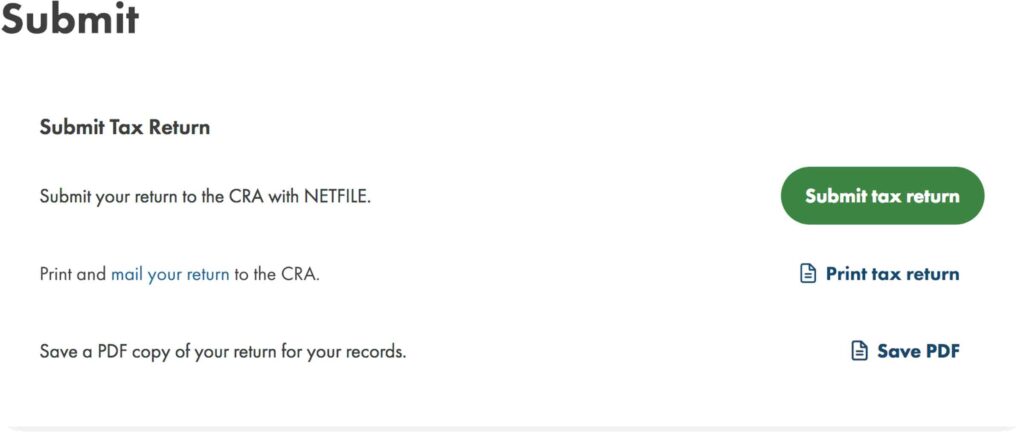

最後に

入力した情報に間違いがないか確認して「Submit tax return」をクリックします。

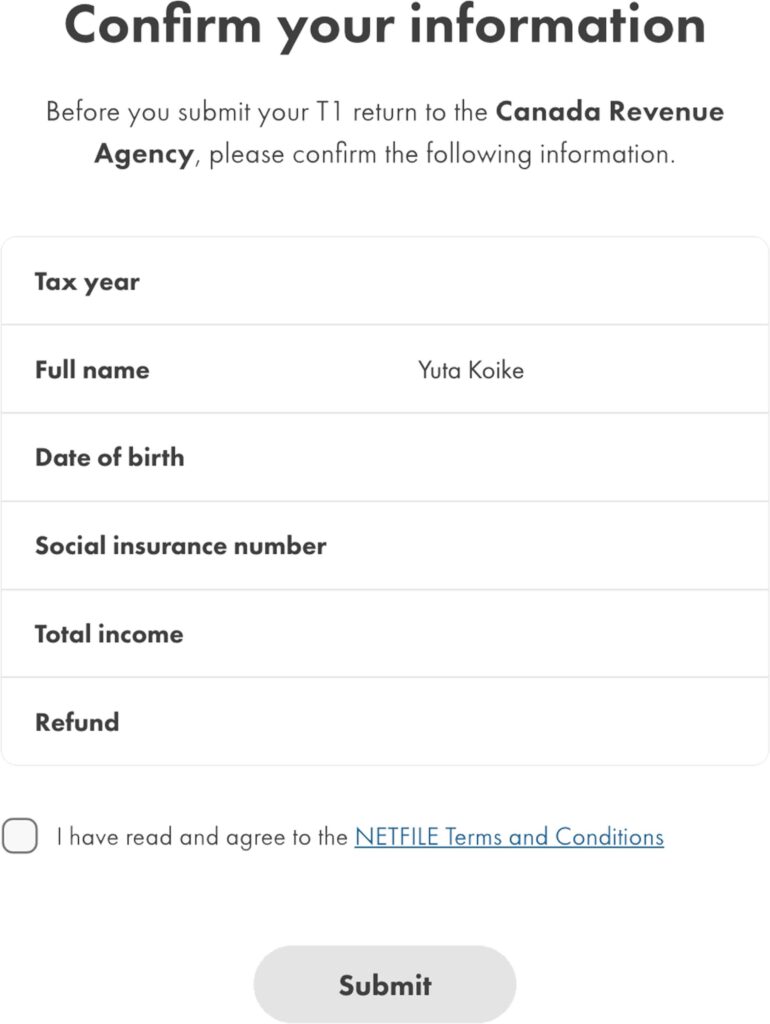

確認画面で最後にあなたが入力した情報に間違いがないか確認して「Submit」をクリックします。

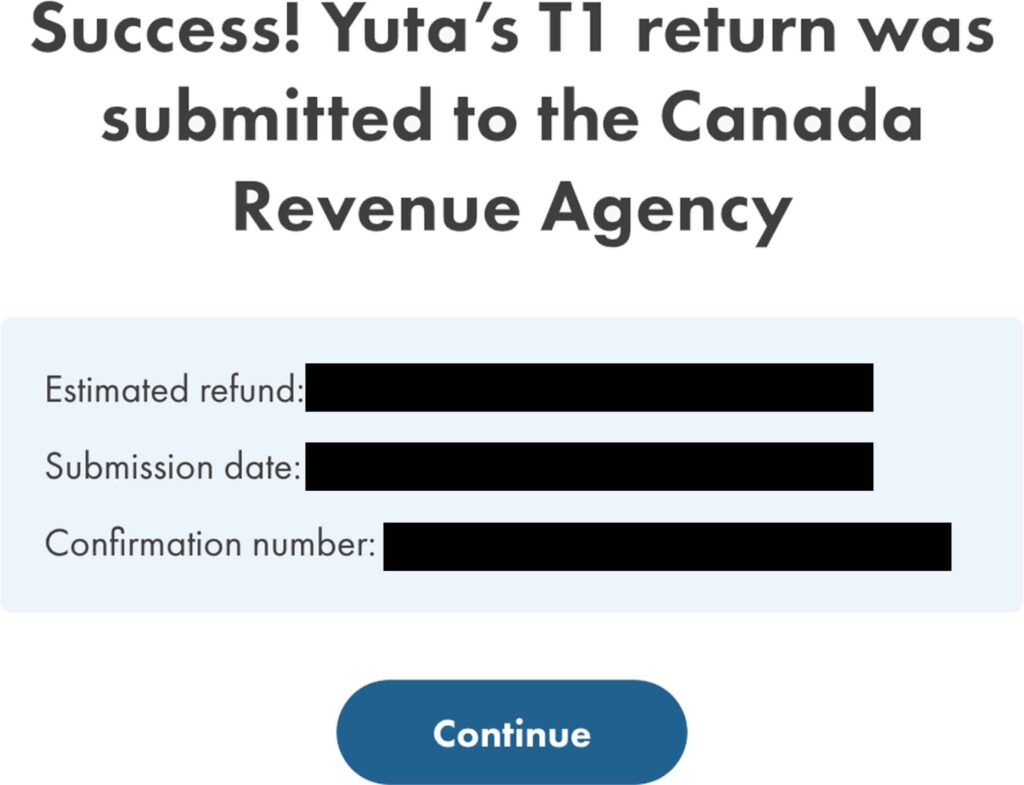

Success 画面にて、タックスリターンの返金金額(または支払い金額)、タックスリターンの日付、確認番号が表示されます。

タックスリターンの金額はいつ頃振り込まれるの?

タックスリターンをした時期にもよります。

以前ツイートもしてますが僕の経験上、2022年のタックスリターンはタックスリターン解禁日の2023年2月19日に行ったので、返金日は2023年3月2日とかなり早く振り込みされました😌

【カナダのタックスリターンで $3,000 返金される収入は…】

— 悠太@🇨🇦🇺🇦バンクーバー | 2023年カナダを自転車で横断🚲 (@yuta_vancouver) February 16, 2024

僕の個人の2022年のタックスリターンは$2,961.87返金されました

(画像添付しています)

Wealthsimple で表示された金額は$1,534でしたがその約2倍の金額が返金されました… pic.twitter.com/yhWV2L7KrV

タックスリターン申請から早くても2週間ほどはかかるかもですね。

現在も記事は更新中です

僕はバンクーバーに在住しているので、とりあえずバンクーバーに関するタックスリターンの申請を執筆しました。

トロントや他の地域、州に在住している方の項目も今後追加しますのでしばらくお待ちください😌