こんにちは、Yuta です。

今年も確定申告(タックスリターン)の時期がやってきました。

日本では会社に属していると会社が行ってくれますが、カナダではあなた自身で行います。

タックスリターン難しそうだなというイメージで代行業者へお金を払っている方もいますが、思ったよりぜんぜん簡単です‼️

あなた自身でタックスリターンをした方が良いですよとここで声を大にしてお伝えします😌

この記事では

- ワーキングホリデーで1年間カナダで仕事をした後に日本へ帰国する

- カナダで6ヶ月以上留学した後に日本へ帰国する

- 代行業者に頼まずに自分自信でタックスリターンをしたい方

上記に該当する方に向けて記載しておりますので、該当する方はぜひ参考にしてください。

またこの記事は前編です。

前編ではタックスリターンをする際に必要となるものを紹介します。

別記事の後編では実際にタックスリターンをする方法を紹介します。

(後編は執筆中ですのでもうしばらくお待ちください😌)

注意:この記事で紹介する日本にいながらカナダのタックスリターンをする方法は、日本へ帰国する前にカナダで事前に準備することがあります。

カナダで事前に準備をしていないと日本でタックスリターンができませんので日本へ帰国する前にぜひこの記事を参考にしてください😌

カナダのタックスリターンに必要となるもの

まずカナダのタックスリターンに必要となるものを紹介します。

必要なものは

- カナダの銀行口座

- CRA ID 作成(必要な人のみ)

- Wealthsimple

- 書類

です。

詳しく解説します。

カナダの銀行口座 – 必須

タックスリターンのお金を受け取る方法は「小切手」または「カナダの銀行口座へ直接入金」の2つの方法があります。

小切手の場合、日本では SMBC 信託銀行のみカナダの小切手を買い取りをしています。

信託銀行は通常の銀行口座と違いあなたの資産を管理する銀行なので、経営者や資産家などの方以外で信託口座を開設するのはかなり大変です。

また SMBC 信託銀行は、第三者の小切手は受け付けていません。

例えば両親や知り合いが SMBC 信託銀行の口座を所持していても、タックスリターンの小切手はあなた名義なので受け付けできません😱

第三者の小切手の場合

引用:海外発行の小切手を買取/取立することはできますか? | よくあるご質問|SMBC信託銀行プレスティア

申し訳ございませんが、当行では受取人名が第三者名義の小切手は承っておりません。

上記の理由によりカナダから日本へ帰国する前に「カナダの銀行口座へ直接入金」する設定が絶対に必要です💡

設定方法は「CRA(Canada Revenue Agency) のダイレクトデポジット口座の変更方法」の記事にて説明しているのでまだ設定していない方は参考にしてください。

日本へ帰国する際に TD Bank や BMO、CIBC などのカナダの銀行口座を解約する方は迷わず Wise を登録しましょう😌

日本からカナダドルを送金する海外送金に Wise を利用している方もいるかと思いますが、海外送金サービスの他にもオンライン口座の開設もできます。

Wise でカナダのオンライン口座を持つことにより、タックスリターンのお金を Wise の口座で受け取れます。

Wise の良いところはタックスリターンのお金を保持し続けれること。

すぐにカナダドルから日本円へ両替する必要がないので円安のタイミングで両替できます😌

また両替をせずに次にカナダへ旅行へ行くときに入金したままにしても良いですね✈️

そして口座維持手数料がかからないのも魅力的です✨

個人的には日本へ帰国後、カナダの口座を閉じるのに電話をするのが面倒くさいのでカナダにいる間に Wise のカナダの銀行口座を開設してダイレクトデポジット口座へ登録し、カナダ現地で使っていた銀行口座の解約をオススメします😌

ちなみに TD Bank や CIBC、BMO などの銀行口座を日本で解約する場合は国際電話をする必要があります。

To close your TD chequing account, simply visit the TD branch closest to you or call TD Easyline at 1-888-663-3279.

Chequing Account | Open an Account Online | TD Canada Trust

Wise の登録されていない方は「Wise: Online Money Transfers | International Banking Features」から登録すると、最大CA$800までの送金の手数料が無料になります👏

もしタックスリターンの返金金額が $800 なら無料で日本円に両替できます✨

海外送金の費用が節約できますので少しでも海外送金の手数料を減らしたい方は登録してください😌

また Wise のカナダの口座開設方法は「【画像付き】Wise を使ってカナダの銀行口座を開設しよう」にて説明しているので、Wise のカナダオンライン口座を持ちたい方は参考にしてください。

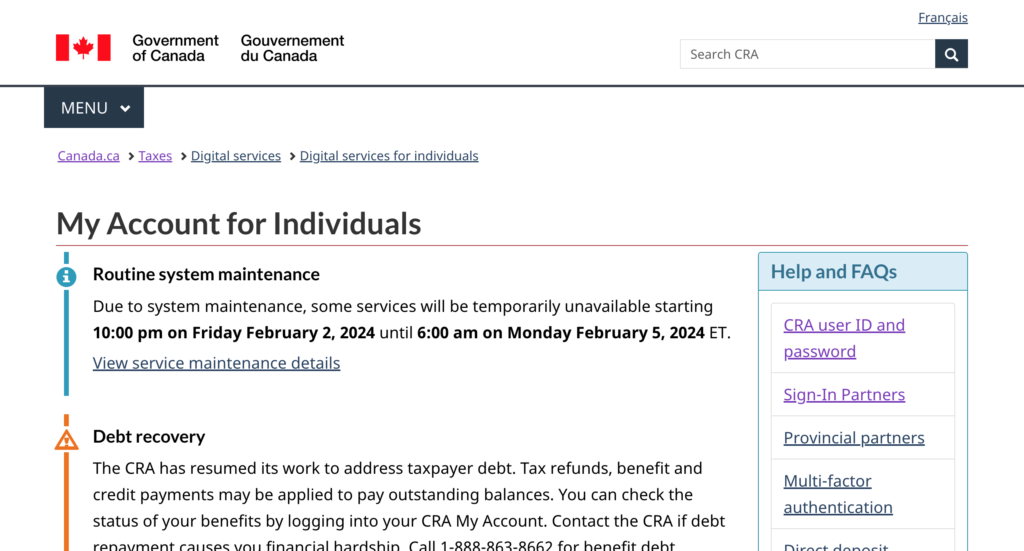

CRA ID 作成 – 必須

CRA ID とは CRA(Canada Revenue Agency) にログインするのに必要な ID。

もし日本へ帰国する前に TD Bank や CIBC などのカナダの銀行口座を閉じる予定の方は、CRA ID の作成することをオススメします。

現在 CRA でログインする方法は3つあります。

- Using one of our Sign-In Partners(CRA と提携している銀行口座でログイン)

- Using a CRA user ID and password(CRA ID でログイン)

- Using a provincial partner(CRA と提携している州 ID ログイン ※AB州、BC州のみ)

上記方法でのログインはいずれか一つしかできません。

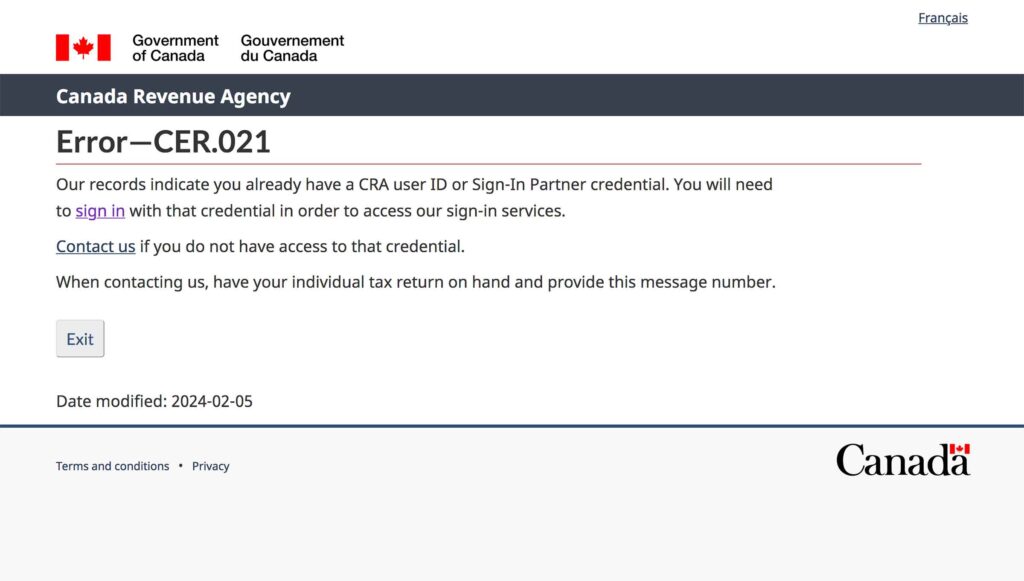

例えばすでに Sing-In Partners で CRA にログインしている方は CRA user ID の作成や Provincial Partners からのログインはできません。

現在 CRA のログインを「Using a CRA user ID and password」でしている方は問題ありませんが、「Using one of our Sign-In Partners」または「Using a provincial partner」でログインしている方は CRA の user ID を作成しておくことを強くオススメします💡

なぜなら Sign-In Partners として登録している銀行口座を解約した場合、解約以降 CRA へログインができなくなるから😱

つまり今 TD Bank や CIBC などの Sign-In Partners でログインしている方は、銀行口座を解約した時点で CRA へログインできなくなるということです…。

What if I cancel my Sign-In Partner’s online banking service?

引用:Frequently Asked Questions – Interac sign-in service

If you cancel your online access privileges with your bank, you will no longer be able to access the online government site using your

cancelled username and password. Only active online banking usernames and passwords can be used to access this service. You can choose to switch your Sign-In Partner or

use any existing login options offered by the participating agencies of the Government of Canada.

留学生やワーホリの多くの方は日本へ帰国時にカナダの銀行口座を解約すると思いますが、銀行口座を解約する方は銀行口座解約後に CRA のuser ID を作成しましょう😌

またそもそも CRA へログインしたことがない方は、Sign-In Partners ではなく CRA の user ID を作成しましょう👍

カナダ政府公式サイト:My Account for Individuals – Canada.ca

Wealthsimple – 必須

Wealthsimple はカナダのタックスリターンをオンラインできるサービスです。

Wealthsimple 以外にもタックスリターンをオンラインで申請できるサービスはありますが、Wealthsimple をオススメする理由は下記の2つ。

- わかりやすく簡単にタックスリターンできる

- CRA パートナー口座として利用可能

初めてカナダのタックスリターンをする方でも安心😌とにかく分かりやすいです💡

申請用紙(T1 General)を書いて郵送することも可能ですが、Wealthsimple を使うことで郵送する手間もなくパソコンやスマートフォンでタックスリターンが可能です。

(後編の記事では Wealthsimple を使って実際にタックスリターンをする方法を説明していますので、興味がある方は参考にしてください👍)

また「CRA ID 作成 – 必須」でも紹介した Sign-In Partners の銀行にも選ばれています。Sign-In Partners の銀行に選ばれている Wealthsimple はカナダ政府に認められているので安心・信頼できる会社ですね😌

もし Wealthsimple の口座を開設している方、すでに開設している方は Sign-In Partners としても登録できます💡

TD Bank や BMO など違うカナダの銀行から Wealthsimple の口座へ Sign-In Partners の変更手続きをしたい方は下記のサイトを参考にしてください。

書類

州によって必要になる書類、申請できる書類があります。

あなたが該当する州の書類を準備してください。

T4(源泉徴収票) – 必須

T4 はカナダの源泉徴収票。T4 がないとタックスリターンはできません。T4 は働いている雇用主から1月から2月の間に渡されます。

T4 を受け取る前に日本へ帰国する場合は、事前に雇用主へメールアドレスを伝え T4 を必ず受け取りましょう。

レストランの掛け持ちや Co-op 先の会社以外にハウスキーピングの仕事をしているなど複数の会社で働いている場合はすべての T4 が必要となり、もしすべての T4 を入力しない場合は罪に問われます。

必ずすべての T4 を入手してタックスリターンをしましょう😌

ちなみにあなたはいつまで働きますか?

実はあなたが働く期間によって2回タックスリターンをする必要があります。

カナダのタックスリターンは1年周期(1月から12月まで)です。

例えば2022年6月にワーキングホリデーでカナダへ訪れ同月から働き始め、2023年5月に帰国した場合は、2022年(6月から12月)と2023年(1月から5月)の2回分確定申告をしなければなりません。

2回もタックスリターンをするのなんて面倒だなと思うかもしれませんが、実は2回にタックスリターンを分けれるなら分けたほうがお得です💡

なぜなら例えば、2022年1月から12月まで働き $60,000 稼いだとしてタックスリターンをすると1年間の収入が $60,000 となります。状況にもよりますが多くの場合は税金を追加で支払う可能性が高くなるからです。

仮にもし2022年6月から2023年5月まで働き $60,000 稼いだ場合のタックスリターンは、1年間毎でのタックスリターンの額は $30,000 となるので税金が戻ってくる可能性が高くなります👏

働く期間によっては2回タックスリターンをする必要があるので、雇用主へその旨を伝えて翌年も T4 を必ず受け取りましょう😌

SIN(Social Insurance Number) – 必須

ワーキングホリデーや留学中に働く方は必ず取得が必要な SIN(Social Insurance Number)。

タックスリターンをする際にも基本的には SIN が必要となります。

この記事では SIN を所持している方が日本にいながらカナダのタックスリターンをする方法を紹介していますが、該当者は SIN を所持していない方でタックスリターンをすることも可能です。

詳細はカナダ政府の「Non-residents of Canada – Canada.ca」を参考にしてください。

T3またはT5(利子所得証明書) – 必須

留学生やワーキングホリデーの方ではあまりいないかと思いますが、投資等で利益が発生した場合は利子所得証明の T3 または T5 が必要となります。

T2202A(授業料支払証明書)

カレッジやユニバーシティなどへ留学する方は学校から T2202A が送られます。

T2202A の入力は必須ではないですが T2202A を入力することによりタックスリターンのお金が多く戻る場合があります💡

T2202A を受け取った留学生は入力することをオススメします😌

ただし語学学校(ESL)は対象外なので、語学留学のみの方は関係ない項目となります。

家賃領収書(ON州、QC州、MB州のみ)

トロントやオタワなどのオンタリオ州(ON)、モントリオールやケベック・シティなどのケベック州(QC)、ウィニペグなどのマニトバ州(MB)に住んでいる方は家賃が税額控除の対象となります。

- オンタリオ州の返金金額:世帯の収入や支出、所在地による

- ケベック州の返金金額:世帯の収入や支出、所在地による

- マニトバ州の返金金額:2023年2月時点では家賃の20%(最大$525)まで返金

ケベック州の家賃の税額控除の対象条件の一つにカナダ人(Canadian citizen)の必要があるため、ケベック州への留学やワーキングホリデーの方は該当しません。

ただオンタリオ州やマニトバ州に在住している方は留学生やワーキングホリデーの方も対象となる可能性が高いので申請することをオススメします😌

家賃領収書は家賃を支払いした日付や家主のサイン、金額が記入されていないと家賃領収書としての効果は発揮されませんので、領収書には必ずサインなどの記載をしてもらいましょう💡

※「How Tenants Can Claim Rent on Their Tax Return – SingleKey」のサイトを参考にしました😌

医療費

クリニックや救急車の利用、松葉杖の購入などの医療費をタックスリターンすることで控除対象となります。

市販薬など控除対象外の医療費もあるので、詳細は下記のカナダ政府公式サイトを確認してください😌

カナダ政府公式サイト:Lines 33099 and 33199 – Eligible medical expenses you can claim on your tax return – Canada.ca

Uber Eats や Doordash などの Self-employed income – 必須

Uber Eats や Doordash などのフードデリバリー、Uber や Lyft などのドライバーとして働いている場合は、タックスリターンで収入の報告の必要があります。

収入の確認は下記の公式サイトを確認してください。

- Uber 公式サイト:Tracking Your Earnings – Driver App Basics

- DoorDash 公式サイト:Dasher Pay: How DoorDash Delivery Drivers Get Paid | Dasher Central

- Lyft 公式サイト:Tax information for Canadian drivers – Lyft Help

- SkipTheDished 公式サイト:Viewing your earnings – SkipTheDishes Courier Help Centre

寄付金受領証

カナダでは寄付金も控除対象となります。

詳細は下記の公式サイトを確認してください。

カナダ政府公式サイト:How do I calculate my charitable tax credits? – Canada.ca

まとめ – 【日本へ帰国する方必見】日本にいながらカナダのタックスリターンをする方法【必要なもの編】

- カナダの銀行口座 – 必須

- CRA ID 作成 – 必須

- Wealthsimple – 必須

- 書類

- T4(源泉徴収票) – 必須

- SIN(Social Insurance Number) – 必須

- T3またはT5(利子所得証明書) – 必須

- T2202A(授業料支払証明書)

- 家賃領収書(ON州、QC州、MB州のみ)

- 医療費

- Uber Eats や Doordash などの Self-employed income – 必須

- 寄付金受領証

でした。

必須なもの以外は無くてもタックスリターン可能です。

ただ医療費や家賃領収書などはタックスリターンすれば税金の返金額が多くなる場合がほとんどなので該当している書類があれば準備しておくことをオススメします💡

また必須な書類もあなたの働き方によっては必須でない場合もあります。

例えばカナダのローカルレストランでしか働いていない場合は、Self-employed income や T3・T5 は必要ないです。

今回はカナダへ留学やワーキングホリデーをしている方全般向けに執筆していますので、あなたに必須なものだけ準備してください😌

また日本にいながらカナダのタックスリターンをする方法の手順は後編記事に執筆しています。

実際の手続きは下記の記事に記載しておりますので興味がある方は手続き編もご確認ください🙇